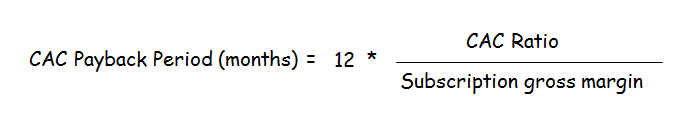

yksittäinen eniten väärin ymmärretty software-as-a-service (SaaS) metric olen kohdannut on CAC Payback Period (CPP), compound metric, joka on yleensä määritelty kuukauden maksumarginaali maksaa takaisin kustannukset hankkimisesta asiakas. Bessemer määrittelee CPP: n seuraavasti:

I saivartelee joidenkin määritelmän Bessemerismien kanssa. Esimerkiksi (1) useimpien yritysten SaaS – yhtiöiden tulisi käyttää vuosittaisia toistuvia tuloja (ARR), ei kuukausittaisia toistuvia tuloja (MRR), koska useimmat yritykset tekevät vuosittaisia, ei kuukausittaisia sopimuksia, (2) ”sitoutunut” MRR-käsite on ylirasitus, koska se sisältää ”ennakoidun” Kirnun, jota on periaatteessa mahdotonta mitata ja joka on usein tuntematon, ja (3) en tiedä, miksi ne käyttävät aikaisempaa ajanjaksoa sekä S&M kustannuksiin että uuteen ARR-lähes kaikki muut käyttävät aikaisempaa ajanjaksoa s&M jaettuna kuluvalla jaksolla arr in customer acquisition cost (CAC) laskelmat teoria, joka viimeksi vuosineljänneksen S&M tuotti tämän neljänneksen uuden ARR: n.

siirryttäessä ARR-nimikkeistöön, ja nopealla matemaattisella kädenväännöllä yksinkertaistaen määrittelen CAC Payback periodin (CPP) seuraavasti:

juostaan joitakin numeroita.

- jos yrityksenne CAC-suhdeluku on 1,5 ja tilauksen bruttomarginaali 75%, CPP = 24 kuukautta.

- jos yrityksenne CAC-suhdeluku on 1,2 ja tilauksen bruttomarginaali 80%, CPP = 18 kuukautta.

- jos yrityksen CAC-suhdeluku on 0.8 ja tilauksen bruttokate 80%, sitten CPP = 12 kuukautta.

kaikki tuntuu aika yksinkertaiselta, eikö? Ei niin nopeasti. On kaksi asiaa, jotka jatkuvasti hämmentävät ihmisiä, kun tarkastellaan CAC takaisinmaksuaika (CPP).

- he unohtavat takaisinmaksumittarit ovat riskimittareita, ei tuottomittareita

- he eivät osaa tulkita oikein vuosittaisten tai monivuotisten sopimusten vaikutusta

Takaisinmaksumittarit ovat riskille, Ei tuotolle

nopea, MBA-peruskysymys: sinulla on kaksi projektia, molemmat vaativat 100 yksikön investoinnin, ja sinulla on vain 100 yksikköä investoitavaksi. Kumman valitset?

- projekti A: jonka takaisinmaksuaika on 12 kuukautta

- projekti B: jonka takaisinmaksuaika on 6 kuukautta

nopea, kumman valitset? No, projekti B. Mutta odota — nyt kerron sinulle tämän:

- projekti A: n nettonykyarvo (NPV) on 500 yksikköä

- projekti B: n nettonykyarvo on 110 yksikköä

no, eikö sinusta tunnu hassulta valita projekti B?

takaisinmaksussa on kyse siitä, kuinka kauan rahasi on sidottu (joten niitä ei voi käyttää muihin projekteihin) ja riskistä (eli et ehkä saa niitä takaisin). Kosto ei kerro mitään palautuksesta. Pääomabudjetoinnissa NPV kertoo tuotosta. SaaS-liiketoiminnassa customer lifetime value (LTV) kertoo tuotosta.

on tilanteita, joissa on paljon järkeä tarkastella CPP: tä. Esimerkiksi, jos käytät kuukausittaista SaaS-palvelua, jolla on korkea kirnunopeus, sinun täytyy katsoa tarkkaan, kuinka kauan olet laittamassa rahojasi vaaraan, koska on hyvin todellinen mahdollisuus, ettet saa takaisin CAC-sijoitustasi, saati saa sille mitään tuottoa. Harkitse kuukausittain SaaS yritys $3500 asiakkaan hankintakustannukset, tilauksen bruttokate 70%, kuukausimaksu $150, ja 3% kuukausittain Kirnu. Lasken suhdelukuja ja tutkin 100 asiakkaan CAC: n palautumista.

vaikka CPP-kaava tuottaa pitkän 33,3 kuukauden CAC-takaisinmaksuajan, todellisuus on paljon, paljon pahempi. Yksi ongelma CPP kaava on, että se ei ole tekijä Kirnun ja kuinka alttiina kohortti on se-enemmän mahdollisuuksia asiakkaat on uusimatta aikana takaisinmaksuajan, sitä enemmän sinun täytyy harkita mahdollisuutta ei-uusiminen omassa matematiikassa . Tässä esimerkissä, kun oikein huomioon Kirnu, sinulla on vielä $6 arvoinen CAC takaisin 30 vuotta! Et saa koskaan SERTIÄSI takaisin.

Soapbox: tämä on toinen tapaus, jossa mallin käyttö on äärettömän paljon parempi kuin back-of-the-envelope (BOTE) – analyysi SaaS-mittareita käyttäen. Jos haluat ymmärtää SaaS-yhtiön taloutta, rakenna kuljettajapohjainen malli ja vaihtele kuljettajia. Tässä ja monissa muissa tapauksissa BOTE-analyysi epäonnistuu hienovaraisen monimutkaisuuden vuoksi, kun taas hyvin rakennettu malli tuottaa aina oikeat vastaukset, vaikka ne olisivatkin intuition vastaisia.

tällaiset tapaukset syrjään, todellinen ongelma on liian keskittynyt CAC takaisinmaksuaika on, että CPP on riski mittari, joka ei kerro mitään tuotoista. Yritykset ovat liiketoimintaa saada tuottoja, ei vain minimoida riskejä, joten kunnolla analysoida SaaS liiketoimintaa meidän täytyy tarkastella molempia.

vuosittaisten ja monivuotisten Prepaid-sopimusten vaikutus CAC: n takaisinmaksuaikaan

CPP: n kaava tuottaa takaisinmaksuajan kuukausina, mutta useimmat yritysten SaaS-liiketoiminnot toimivat nykyään vuositasolla. Huolimatta hinnoittelusta, joka on joskus vielä todettu per-käyttäjä, per-kuukausi, SaaS yritykset tajusivat vuosia sitten, että yritysasiakkaat mieluummin vuotuisia sopimuksia ja todella disliked kuukausittain laskutus. Aivan kuten MRR on hieman jäänne vanhoilta SaaS-ajoilta, niin on CAC: n takaisinmaksuaika ilmoitettu kuukausina.

sataprosenttisessa vuotuisessa ennalta maksetussa sopimusmaailmassa CPP-kaavan pitäisi olla 12: n kerrannaisina, pyöristettynä ylöspäin Kaikkien 12: ta suurempien arvojen osalta. Esimerkiksi, jos yrityksen CAC takaisinmaksuaika on laskennallisesti 13 kuukautta, todellisuudessa se on 24 kuukautta, koska ylijäämä 1/13 kustannuksista kerätään vasta asiakkaan toinen maksu kuukauden 24. (Ja se on vain, jos asiakas haluaa uudistaa — katso yllä keskustelu Kirnu.)

vuosittaisessa prepaid-maailmassa, jos CAC: si takaisinmaksuaika on enintään 12 kuukautta, se pyöristetään yhteen päivään, koska laskutat koko vuoden etukäteen ja kerralla. Vaikka kaavan mukaan CPP on laskennallisesti 12,0 kuukautta, vuosittaisessa prepaid-maailmassa CAC-sijoitusrahasi on vaarassa vain yhden päivän ajan.

joten, hetkinen. Mikä on todellinen CAC takaisinmaksuaika tässä tapauksessa? 12,0 kuukautta vai 1 päivä? Se on 1 päivä.

jokainen, joka väittää 12,0 kuukautta, unohtaa mittarin pisteen. Takaisinmaksuajat ovat riski mittareita ja mitataan aikaa se vie saada investointi takaisin . Jos haluat tarkastella s&m tehokkuutta, katso CAC-suhdetta. Jos haluat tietää SaaS-palvelun käytön tehokkuudesta, Katso tilauksen bruttokatteita. Jos haluat puhua elinikäisestä arvosta, katso LTV / CAC. CAC takaisinmaksuaika on riski mittari, joka mittaa, kuinka kauan CAC investointi on ”pöydällä” ennen saada maksaa takaisin. Tässä tapauksessa standardikaavan tuottama 12 kuukautta on virheellinen, koska kaavasta puuttuu ennakkomaksu ja oikea vastaus on 1 päivä.

tänne jää paljon erittäin fiksuja ihmisiä. He sanovat: ”kyllä, toki, se on 1 päivä-mutta todella, se ei ole. Se on 12 kuukautta.” Ole. Se on 1 päivä.

jos haluat katsoa jotain muuta kuin takaisinmaksua, valitse toinen metri. Mutta CPP on 1 päivä. Kysyit, kuinka kauan yritykseltä kestää saada takaisin asiakkaan hankkimiseen käyttämänsä rahat. Jos CPP on alle tai yhtä suuri kuin 12 sataprosenttisessa vuosittaisessa prepaid-maailmassa, vastaus on yksi päivä.

se kovenee. Kuvittele yritys, joka myy tahmeassa luokassa (esim., jossa tyypillinen elinikä voi olla 10 vuotta) ja on siten korkean vastikkeen hankinta, jossa mahdolliset asiakkaat tekevät syvällisiä arviointeja ennen päätöksentekoa (esim., ERP). Kaiken tämän läksyjen seurauksena asiakkaat allekirjoittavat mielellään pitkiä sopimuksia ja näin ollen yritys tekee vain 3-vuotisia prepaid-sopimuksia. Katsotaanpa CAC: n takaisinmaksuaikaa. Mukauttamalla edellä olevia sääntöjämme, kaikki tuotos kaavasta, joka on yli 36 kuukautta, pyöristetään ylöspäin 36 kuukauden kerrannaisina ja vastaavasti kaikki tuotos, joka on pienempi tai yhtä suuri kuin 36 kuukautta, pyöristetään alaspäin 1 päivään.

Here we go again. Sano CAC takaisinmaksuaika kaava lähdöt 33 kuukautta. Onko todellinen CPP 33 kuukautta vai 1 päivä? Sama argumentti. Se on 1 päivä. Formula_33 kuukautta. Kyllä, mutta CAC palautumisaika on 1 päivä. Jos haluat katsoa jotain muuta, valitse toinen metri.

se kovenee entisestään. Kuvittele nyt yritys, joka tekee puolet 1 vuoden diilejä ja puolet 3 vuoden diilejä (ARR-painotettuna). Oletetaan, että se on CAC suhde 1.5, 75% tilauksen bruttokatteet, ja siten laskennallinen CAC takaisinmaksuaika 24 kuukautta. Katsotaan, mitä mallin avulla oikeasti tapahtuu:

käyttämällä tätä mallia, voit nähdä, että todellinen CAC takaisinmaksuaika on 1 päivä. Miksi? Meidän täytyy saada takaisin $1.5 milliä SERTINÄ. Päivänä 1 laskutamme $2.0 M, jolloin $1.5 M voittomarginaali, ja siten jättäen $0 CAC, joka on perittävä takaisin.

vaikka en ole vielä laatinut yleisiä pyöristyssääntöjä tätä tilannetta varten, malli osoittaa jälleen keskeisen seikan – että 1 vuoden ja 3 vuoden maksurakenteen yhdistelmä sekoittaa CPP-kaavan, joka johtaa 24 kuukauden laskennalliseen CPP: hen, kun todellisuudessa se on jälleen 1 päivä. Jos haluat tehdä pyöristyssäännöt varo kiusausta käsitellä keskimääräistä sopimuksen kestoa (ACD) pyöristyskertoimena, koska se on virheellinen — vaikka ACD on 2 vuotta yllä olevassa esimerkissä, yksikään asiakas ei maksa sinulle kahden vuoden välein: puolet maksaa joka vuosi ja puolet joka kolmas. Tämä monimutkaisuus yhdistettynä siihen tosiasiaan, että sekoitus on melko todennäköisesti 50/50, viittaa siihen, että on vain helpompi käyttää mallia kuin laatia yleistetty pyöristyskaava.

mutta vedetään takaisin ylös, pidetään huoli, että ajetaan key point kotiin. CAC: n takaisinmaksuaika on useimmiten väärin ymmärretty yksittäinen SaaS – mittari, koska ihmiset unohtavat, että takaisinmaksumittareissa on kyse riskistä, ei paluusta, ja koska peruskaavat – kuten monet SaaS-mittarit-olettavat kuukausittaisen mallin, joka ei yksinkertaisesti päde nykypäivän yritys SaaS-maailmassa, eivätkä käsittele yleisiä tapauksia, kuten vuosittaisia tai monivuotisia prepaid-sopimuksia.

# # #

huomautukset

tämä on valtava puute metriikassa, joka määriteltiin MRR: n mukaan ja joka siis olettaa kuukausittaisen liiketoimintamallin. Kuten esimerkki osoittaa, kaava (joka ei ota huomioon Kirn) tuottaa CAC takaisinmaksuaika 33 kuukautta, mutta todellisuudessa se ei ole koskaan. Melkoinen ero!

jos haluaisin olla vielä tiukempi, väittäisin, että CAC: n takaisinmaksuajan laskemiseen ei pitäisi sisällyttää merkintöjen bruttomarginaalia. Jos CAC-suhdeluku on 1,0 ja teet vuosittain prepaid-sopimuksia, saat välittömästi takaisin 100% CAC-sijoituksestasi päivänä 1. Kyllä, uusi asiakas tulee tulevaisuudessa vastuu liitteenä (sinun täytyy vastata kustannuksista käynnissä palvelu heille yhden vuoden), mutta jos etsit takaisinmaksuaika metriikka, että ei pitäisi väliä. Sait rahasi takaisin. Kyllä, eteenpäin, sinun täytyy käyttää noin 30% (tyypillinen tilaus COGS luku) että rahaa seuraavan vuoden aikana maksaa palvelun, mutta sait rahat takaisin yhdessä päivässä. Takaisinmaksu on 1 päivä, ei 1/0, 7 = 17 kuukautta, kuten kaava laskee.