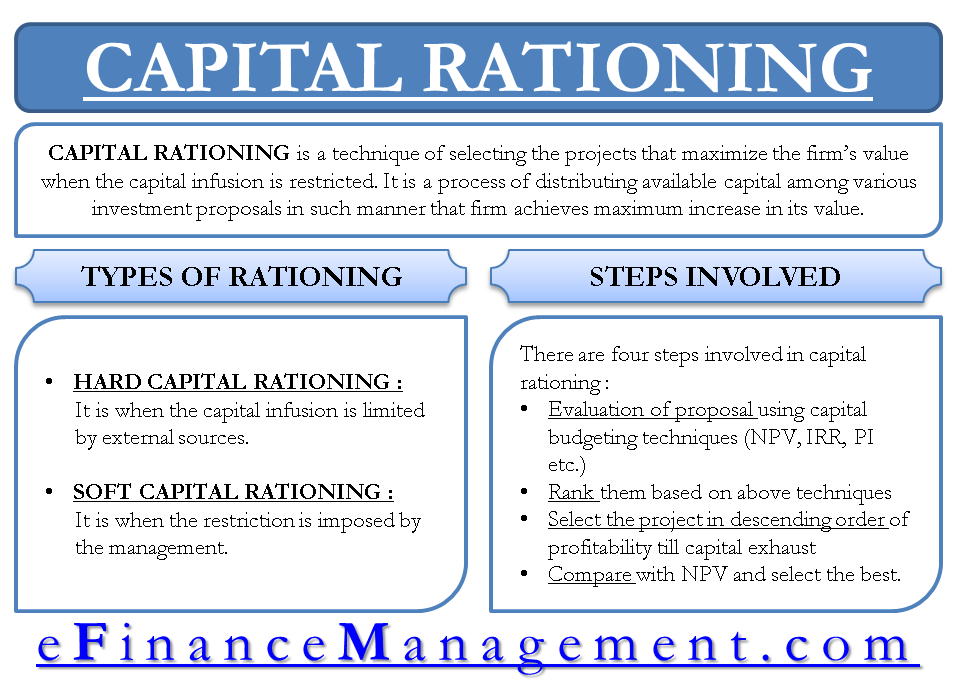

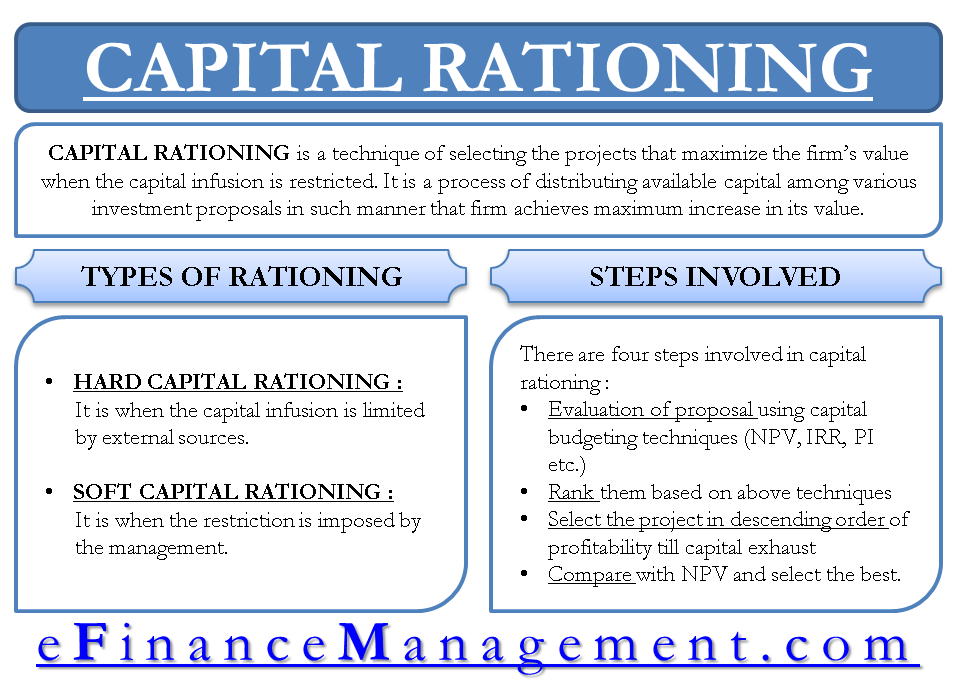

El racionamiento de capital es una técnica de selección de los proyectos que maximizan el valor de la empresa cuando la infusión de capital está restringida. Dos tipos de racionamiento de capital son el racionamiento de capital blando y el racionamiento de capital duro. El cálculo y el método prescriben organizar los proyectos en orden descendente de su rentabilidad en función de la TIR, el VAN y el PI, y seleccionar la combinación óptima.

Muchas veces, una empresa puede encontrarse con una situación en la que tiene varias propuestas de inversión rentables. ¿Puede llevárselos a todos para su ejecución? No siempre porque la mayoría de las veces hay restricciones de capital. Esta restricción puede deberse a la política de inversión de la empresa y, al mismo tiempo, no es posible adquirir capital ilimitado a un costo de capital. En tal situación, el gerente de finanzas aceptaría una combinación de esos proyectos, por un total inferior al límite máximo de capital, para lograr la maximización de la riqueza. Este proceso de evaluación y selección de un proyecto se denomina racionamiento de capital.

Definición de Racionamiento de Capital

Se puede definir como un proceso de distribución del capital disponible entre las diversas propuestas de inversión de tal manera que la empresa logre el máximo aumento de su valor.

Tipos de racionamiento de capital

Sobre la base de la fuente de restricción impuesta al capital, hay dos tipos de racionamiento de capital: racionamiento de capital duro y racionamiento de capital blando.

Racionamiento de Capital Blando:

es cuando la restricción es impuesta por la administración.

Racionamiento de capital duro:

Es cuando la infusión de capital está limitada por fuentes externas.

Ventajas y desventajas del Racionamiento de Capital

Decisiones de Racionamiento de Capital

Las decisiones de racionamiento de capital de los gerentes se toman para lograr la utilización óptima del capital disponible. No es erróneo decir que todas las inversiones con VAN positivo deben aceptarse, pero al mismo tiempo, prevalece la realidad de que la disponibilidad de capital es limitada. Se descarta la opción de lograr lo mejor y, por lo tanto, el enfoque racional es aprovechar al máximo el capital disponible.

Método de racionamiento de capital

El método de racionamiento de capital se puede bifurcar en cuatro pasos. Los pasos son

- Evaluación de todas las propuestas de inversión utilizando las técnicas de presupuestación de capital del Valor Actual Neto (VAN), la Tasa Interna de Rendimiento (TIR) y el Índice de Rentabilidad (IP)

- Clasifíquelas según varios criterios, a saber. VAN, TIR e Índice de Rentabilidad

- Seleccione los proyectos en orden descendente de su rentabilidad hasta que el presupuesto de capital se agote en función de cada técnica de presupuesto de capital.

- Compare el resultado de cada técnica con respecto al VPN total y seleccione el mejor de ellos.

Cálculo de Presupuesto de capital con Ejemplo

Supongamos que tenemos la siguiente lista de proyectos con salidas de efectivo mencionadas a continuación y sus resultados de evaluación basados en TIR, VAN y PI junto con sus respectivas clasificaciones. El techo de capital para la inversión es, digamos, de 650.

| Evaluación | Ranking | ||||||

| Proyectos | Inicial flujo de Efectivo | TIR | VPN | PI | TIR | VPN | PI |

| UN | 350 | 0.19 | 150.00 | 1.43 | 6 | 2 | 5 |

| B | 300 | 0.28 | 420.00 | 2.40 | 2 | 1 | 1 |

| C | 250 | 0.26 | 10.00 | 1.04 | 3 | 6 | 6 |

| De | 150 | 0.20 | 100.00 | 1.67 | 5 | 5 | 4 |

| EN | 100 | 0.37 | 110.00 | 2.10 | 1 | 4 | 3 |

| F | 100 | 0.25 | 130.00 | 2.30 | 4 | 3 | 2 |

En la tabla, si seleccionamos basado en el método individual, llegamos al siguiente resultado:

| TIR | VAN | PI | ||||||||||

| Proyectos | ICO | VPN | TIR | Proyectos | ICO | VPN | Proyectos | ICO | VPN | PI | ||

| E | 100 | 110 | 0.37 | B | 300 | 420 | B | 300 | 420 | 2.4 | ||

| B | 300 | 420 | 0.28 | A | 350 | 150 | F | 100 | 130 | 2.3 | ||

| C | 250 | 10 | 0.26 | En | 100 | 110 | 2.1 | |||||

| D | 150 | 100 | 1.67 | |||||||||

| Total | 650 | 540 | Total | 650 | 570 | Total | 650 | 760 | ||||

Los resultados son bastante obvios y vamos a ir con B,F,E, a y D para lograr el valor máximo de 760.

Tenga en cuenta que, en aras de la comprensión básica, hemos tomado un ejemplo simple inspirado en el libro «Fundamentos de la gestión Financiera» de Van Horne y Wachowicz.