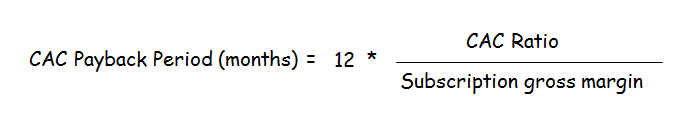

Die am meisten missverstandene Software-as-a-Service (SaaS) -Metrik, auf die ich gestoßen bin, ist die CAC-Amortisationszeit (CPP), eine zusammengesetzte Metrik, die im Allgemeinen als die Monate des Deckungsbeitrags zur Rückzahlung der Kosten für die Kundenakquise definiert ist. Bessemer definiert den CPP als:

Ich streite mit einigen der Bessemerismen in der Definition. Zum Beispiel (1) sollten die meisten Enterprise–SaaS-Unternehmen Annual Recurring Revenue (ARR) und nicht Monthly Recurring Revenue (MRR) verwenden, da die meisten Enterprise-Unternehmen jährliche, nicht monatliche Verträge abschließen, (2) das „committed“ MRR-Konzept ist eine Überreichweite, da es eine „erwartete“ Abwanderung beinhaltet, die im Grunde unmöglich zu messen und oft unbekannt ist, und (3) Ich weiß nicht, warum sie die vorherige Periode sowohl für S & M-Kosten als auch für neue ARR verwenden – fast alle anderen verwenden die vorherige Periode S & M geteilt in Kundenakquisitionskosten (CAC) Berechnungen auf der Theorie, die dauern der S & M des Quartals generierte den neuen ARR dieses Quartals.

Umschalten auf die ARR-Nomenklatur und mit einem schnellen mathematischen Trick zur Vereinfachung definiere ich die CAC-Amortisationszeit (CPP) wie folgt:

Lassen Sie uns einige Zahlen ausführen.

- Wenn Ihr Unternehmen eine CAC-Quote von 1,5 und eine Bruttomarge von 75% hat, dann ist Ihr CPP = 24 Monate.

- Wenn Ihr Unternehmen eine CAC-Quote von 1,2 und eine Bruttomarge von 80% hat, dann ist Ihr CPP = 18 Monate.

- Wenn Ihr Unternehmen ein CAC-Verhältnis von 0 hat.8 und Abonnement Bruttomargen von 80%, dann Ihre CPP = 12 Monate.

Alles scheint ziemlich einfach zu sein, oder? Nicht so schnell. Es gibt zwei Dinge, die die Menschen ständig verwirren, wenn sie die CAC-Amortisationszeit (CPP) betrachten.

- Sie vergessen Payback-Metriken sind Risiko-Metriken, keine Rendite-Metriken

- Sie können die Auswirkungen von Jahres- oder Mehrjahresverträgen nicht richtig interpretieren

Payback-Metriken sind für Risiko, keine Rendite

Schnelle, grundlegende MBA-Frage: Sie haben zwei Projekte, beide erfordern eine Investition von 100 Einheiten, und Sie haben nur 100 Einheiten zu investieren. Welche wählen Sie?

- Projekt A: Welches hat eine Amortisationszeit von 12 Monaten

- Projekt B: Welches hat eine Amortisationszeit von 6 Monaten

Schnell, was wählst du aus? Nun, Projekt B. Duh. Aber warte – jetzt sage ich dir das:

- Projekt A hat einen Kapitalwert von 500 Einheiten

- Projekt B hat einen Kapitalwert von 110 Einheiten

Nun, fühlen Sie sich nicht albern, wenn Sie Projekt B auswählen?

Bei Payback geht es darum, wie lange Ihr Geld gebunden ist (also nicht für andere Projekte verwendet werden kann) und wie hoch das Risiko ist (was bedeutet, dass Sie es möglicherweise nicht zurückbekommen). Payback sagt Ihnen nichts über die Rückkehr. In der Kapitalbudgetierung informiert Sie der Kapitalwert über die Rendite. In einem SaaS-Geschäft informiert Sie der Customer Lifetime Value (LTV) über die Rendite.

Es gibt Situationen, in denen es sehr sinnvoll ist, CPP zu betrachten. Wenn Sie beispielsweise einen monatlichen SaaS-Service mit einer hohen Abwanderungsrate betreiben, müssen Sie genau prüfen, wie lange Sie Ihr Geld gefährden, da die Wahrscheinlichkeit sehr hoch ist, dass Sie Ihre CAC-Investition nicht amortisieren, geschweige denn eine Rendite erzielen. Betrachten Sie ein monatliches SaaS-Unternehmen mit Kundenakquisitionskosten von 3500 USD, einer Bruttomarge von 70%, einer monatlichen Gebühr von 150 USD und einer monatlichen Abwanderung von 3%. Ich berechne die Verhältnisse und untersuche die CAC-Erholung einer 100-Kundenkohorte.

Während die CPP-Formel eine lange CAC-Amortisationszeit von 33,3 Monaten ausgibt, ist die Realität weitaus schlimmer. Ein Problem mit der CPP-Formel ist, dass sie die Abwanderung und die Exposition einer Kohorte nicht berücksichtigt — je mehr Chancen Kunden haben, während der Amortisationszeit nicht zu verlängern, desto mehr müssen Sie die Möglichkeit einer Nichtverlängerung in Betracht ziehen Ihre Mathematik . Wenn Sie in diesem Beispiel die Abwanderung ordnungsgemäß berücksichtigen, haben Sie nach 30 Jahren immer noch CAC im Wert von 6 USD, um sich zu erholen! Sie bekommen Ihren CAC buchstäblich nie zurück.

Soapbox: Dies ist ein weiterer Fall, in dem die Verwendung eines Modells der BOTE-Analyse (Back-of-the-Envelope) mit SaaS-Metriken unendlich vorzuziehen ist. Wenn Sie die Finanzen eines SaaS-Unternehmens verstehen möchten, erstellen Sie ein treiberbasiertes Modell und variieren Sie die Treiber. In diesem und vielen anderen Fällen scheitert die BOTE-Analyse an subtiler Komplexität, während ein gut aufgebautes Modell immer korrekte Antworten liefert, auch wenn sie kontraintuitiv sind.

Abgesehen von solchen Fällen besteht das eigentliche Problem, sich zu sehr auf die CAC-Amortisationszeit zu konzentrieren, darin, dass CPP eine Risikometrik ist, die nichts über Renditen aussagt. Unternehmen sind im Geschäft, um Renditen zu erzielen, nicht nur um das Risiko zu minimieren, also um ein SaaS-Geschäft richtig zu analysieren, müssen wir beide betrachten.

Die Auswirkungen von Jahres- und mehrjährigen Prepaid-Verträgen auf die CAC-Amortisationszeit

Die CPP-Formel gibt eine Amortisationszeit in Monaten aus, aber die meisten Enterprise-SaaS-Unternehmen arbeiten heute im Jahresrhythmus. Trotz der Preisgestaltung, die manchmal immer noch pro Benutzer und Monat angegeben wird, haben SaaS-Unternehmen vor Jahren erkannt, dass Unternehmenskunden Jahresverträge bevorzugten und die monatliche Abrechnung tatsächlich nicht mochten. So wie MRR ein Relikt aus den alten SaaS-Tagen ist, So ist eine CAC-Amortisationszeit in Monaten angegeben.

In einer hundertprozentigen jährlichen Prepaid-Vertragswelt sollte die CPP-Formel ein Vielfaches von 12 ausgeben und für alle Werte größer als 12 aufrunden. Wenn die CAC-Amortisationszeit eines Unternehmens beispielsweise fiktiv 13 Monate beträgt, sind es in Wirklichkeit 24 Monate, da die verbleibenden 1/13 der Kosten erst bei der zweiten Zahlung eines Kunden im 24. (Und das nur, wenn der Kunde sich für eine Verlängerung entscheidet – siehe obige Diskussion über Abwanderung.)

Wenn Ihre CAC-Amortisationszeit in einer jährlichen Prepaid-Welt weniger als oder gleich 12 Monate beträgt, sollte sie auf einen Tag abgerundet werden, da Sie das gesamte Jahr im Voraus und sofort in Rechnung stellen. Selbst wenn die Formel besagt, dass der CPP fiktiv 12,0 Monate beträgt, ist Ihr CAC-Investitionsgeld in einer jährlichen Prepaid-Welt nur für einen Tag gefährdet.

Also, warte eine Minute. Was ist die tatsächliche CAC-Amortisationszeit in diesem Fall? 12,0 monate oder 1 Tag? Es ist 1 Tag.

Wer 12,0 Monate argumentiert, vergisst den Sinn der Metrik. Amortisationszeiten sind Risikokennzahlen und werden anhand der Zeit gemessen, die benötigt wird, um Ihre Investition zurückzubekommen . Wenn Sie die Effizienz von S & M betrachten möchten, sehen Sie sich das CAC-Verhältnis an. Wenn Sie mehr über die Effizienz der Ausführung des SaaS-Dienstes erfahren möchten, schauen Sie sich die Bruttomargen des Abonnements an. Wenn Sie über den Lebenszeitwert sprechen möchten, schauen Sie sich LTV / CAC an. Die CAC-Amortisationszeit ist eine Risikometrik, die misst, wie lange Ihre CAC-Investition „auf dem Tisch“ liegt, bevor sie zurückgezahlt wird. In diesem Fall sind die durch die Standardformel generierten 12 Monate falsch, da in der Formel die Vorauszahlung fehlt und die richtige Antwort 1 Tag lautet.

Viele sehr kluge Leute stecken hier fest. Sie sagen, „Ja, sicher, es ist 1 Tag – aber wirklich, es ist nicht. Es sind 12 Monate.“ Kein. Es ist 1 Tag.

Wenn Sie etwas anderes als Payback betrachten möchten, wählen Sie eine andere Metrik. Aber der CPP ist 1 Tag. Sie haben gefragt, wie lange es dauert, bis das Unternehmen das Geld, das es ausgibt, um einen Kunden zu gewinnen, wieder hereinholt. Für CPPs kleiner oder gleich 12 in einer hundertprozentigen jährlichen Prepaid-Welt lautet die Antwort eines Tages.

Es wird schwieriger. Stellen Sie sich ein Unternehmen vor, das in einer klebrigen Kategorie verkauft (z. B. wo typische Lebensdauern 10 Jahre betragen können) und somit ein Kauf mit hohem Gegenwert ist, bei dem potenzielle Kunden vor einer Entscheidung gründliche Bewertungen vornehmen (z. B. ERP). Als Ergebnis all dieser Hausaufgaben, Kunden sind glücklich, lange Verträge zu unterzeichnen und damit macht das Unternehmen nur 3-Jahres-Prepaid-Verträge. Schauen wir uns nun die Amortisationszeit von CAC an. In Anpassung unserer obigen Regeln sollte jede Ausgabe aus der Formel, die größer als 36 Monate ist, in Vielfachen von 36 Monaten aufgerundet werden, und in ähnlicher Weise sollte jede Ausgabe, die kleiner oder gleich 36 Monate ist, auf 1 Tag abgerundet werden.

Es geht wieder los. Angenommen, die CAC-Amortisationszeit beträgt 33 Monate. Ist der echte CPP 33 Monate oder 1 Tag? Gleiches Argument. Es ist 1 Tag. Aber die Formel gibt 33 Monate aus. Ja, aber die CAC-Erholungszeit beträgt 1 Tag. Wenn Sie etwas anderes betrachten möchten, wählen Sie eine andere Metrik.

Es wird noch schwieriger. Stellen Sie sich nun ein Unternehmen vor, das halbe 1-Jahres-Deals und halbe 3-Jahres-Deals (auf ARR-gewichteter Basis) abschließt. Nehmen wir an, es hat eine CAC-Quote von 1,5, 75% Bruttomargen und damit eine fiktive CAC-Amortisationszeit von 24 Monaten. Mal sehen, was wirklich mit einem Modell passiert:

Mit diesem Modell können Sie sehen, dass die tatsächliche CAC-Amortisationszeit 1 Tag beträgt. Warum? Wir müssen $ 1.5M in CAC wieder hereinholen. Am Tag 1 stellen wir 2,0 Mio. USD in Rechnung, was zu einem Deckungsbeitrag von 1,5 Mio. USD führt und somit einen CAC von 0 USD hinterlässt, der zurückgefordert werden muss.

Obwohl ich noch keine allgemeinen Rundungsregeln für diese Situation entwickelt habe, zeigt das Modell erneut den entscheidenden Punkt – dass die Mischung aus 1-jähriger und 3-jähriger Zahlungsstruktur die CPP-Formel verwirrt, was zu einem fiktiven CPP von 24 Monaten führt, wenn es in Wirklichkeit wieder 1 Tag ist. Wenn Sie Rundungsregeln erstellen möchten, sollten Sie sich vor der Versuchung hüten, die durchschnittliche Vertragslaufzeit (ACD) als Rundungsmultiplikator zu behandeln, da sie falsch ist – während die ACD im obigen Beispiel 2 Jahre beträgt, zahlt Sie kein einziger Kunde in Zweijahresintervallen: die Hälfte zahlt Sie jedes Jahr, während die Hälfte Sie alle drei bezahlt. Diese Komplexität, kombiniert mit der Tatsache, dass es ziemlich unwahrscheinlich ist, dass die Mischung 50/50 beträgt, legt nahe, dass es einfacher ist, ein Modell zu verwenden, als eine verallgemeinerte Rundungsformel zu entwickeln.

Aber wenn wir uns zurückziehen, wollen wir sicherstellen, dass wir den entscheidenden Punkt nach Hause fahren. Die CAC-Amortisationszeit ist die am häufigsten missverstandene SaaS-Metrik, weil die Leute vergessen, dass es bei Payback–Metriken um Risiko und nicht um Rendite geht, und weil die Grundformeln – wie die für viele SaaS-Metriken – ein monatliches Modell annehmen, das in der heutigen SaaS-Welt für Unternehmen einfach nicht zutrifft und häufige Fälle wie jährliche oder mehrjährige Prepaid-Verträge nicht behandelt.

# # #

Anmerkungen

Dies ist eine große Lücke für eine Metrik, die in Bezug auf MRR definiert wurde und daher ein monatliches Geschäftsmodell voraussetzt. Wie das Beispiel zeigt, gibt die Formel (die die Abwanderung nicht berücksichtigt) eine CAC-Amortisation von 33 Monaten aus, in Wirklichkeit jedoch nie. Ein ziemlicher Unterschied!

Wenn ich noch strenger sein wollte, würde ich argumentieren, dass Sie die Bruttomarge des Abonnements nicht in die Berechnung der CAC-Amortisationszeit einbeziehen sollten. Wenn Ihr CAC-Verhältnis 1,0 beträgt und Sie jährliche Prepaid-Verträge abschließen, amortisieren Sie sofort 100% Ihrer CAC-Investition am Tag 1. Ja, ein neuer Kunde ist mit einer zukünftigen Haftung verbunden (Sie müssen die Kosten für die Ausführung des Dienstes für ein Jahr tragen), aber wenn Sie sich eine Amortisationsmetrik ansehen, sollte dies keine Rolle spielen. Du hast dein Geld zurück. Ja, in Zukunft müssen Sie im nächsten Jahr etwa 30% (eine typische Abonnementzahl) dieses Geldes ausgeben, um den Betrieb des Dienstes zu bezahlen, aber Sie haben Ihr Geld an einem Tag zurückerhalten. Die Amortisation beträgt 1 Tag, nicht 1/0,7 = 17 Monate, wie die Formel berechnet.