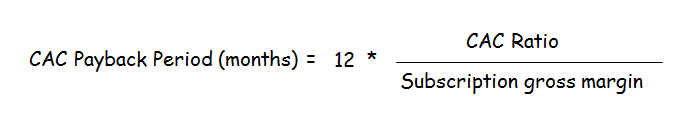

The single most mal-entendido software-as-a-service (SaaS) métrica que eu encontrei é o CAC Payback Period (CPP), uma métrica composta que é geralmente definida como os meses de margem de Contribuição para pagar o custo de aquisição de um cliente. O Bessemer define o CPP como:

I quibble with some of the Bessemerisms in the definition. Por exemplo, (1) a maioria de empresa de SaaS, as empresas devem utilizar anual de receita recorrente (ARR), não mensal de receita recorrente (MRR), porque a maioria das empresas está fazendo anual, e não mensal, contratos, (2) o “compromisso” MRR conceito é um exagerar, pois inclui a “antecipado” churn, que é basicamente impossível medir e muitas vezes desconhecida, e (3) Eu não sei por que eles usam o período anterior, tanto para S&M de custos e novos ARR – quase todo mundo usa antes do período S&M, dividido pelo atual período de ARR no custo de aquisição de clientes (CAC) os cálculos na teoria de que a última s & m gerou o novo ARR deste trimestre.

mudar para a nomenclatura ARR, e com um truque rápido de mão matemática para a simplificação, eu defini o período de recuperação do CAC (CPP) da seguinte forma ::

vamos correr alguns números.Se a sua empresa tiver um rácio CAC de 1,5 e margens brutas de subscrição de 75%, então o seu CPP = 24 meses.Se a sua empresa tem um rácio CAC de 1,2 e margens brutas de subscrição de 80%, então o seu CPP = 18 meses.

tudo parece muito simples, certo? Mais devagar. Há duas coisas que constantemente confundem as pessoas ao olhar para o CAC Payback Period (CPP).

- Eles se esqueça de retorno métricas métricas de risco, não retornar métricas

- Eles não conseguem interpretar corretamente o impacto anual ou plurianual de contratos

Retorno Métricas de Risco, ao Não Retorno

Rápida, básica MBA pergunta: você tem dois projetos, ambos requerem um investimento de 100 unidades, e você tem apenas 100 unidades para investir. Qual é que escolhes?

- Project A: which has a payback period of 12 months

- Project B: which has a payback period of 6 months

Quick, which do you pick? Bem, projecto B. Duh. Mas espera-agora digo-te isto:

- o projecto a tem um valor actual líquido (Val) de 500 unidades

- o projecto B tem um Val de 110 unidades

bem, não se sente tolo por escolher o projecto B?

Payback é tudo sobre quanto tempo o seu dinheiro é comprometido (então ele não pode ser usado para outros projetos) e em risco (o que significa que você pode não obtê-lo de volta). A vingança não te diz nada sobre o regresso. No orçamento de capital, o NPV lhe fala sobre retorno. Em um negócio SaaS, o valor vitalício do cliente (LTV) lhe fala sobre retorno.

existem situações em que faz muito sentido olhar para CPP. Por exemplo, se você está executando um serviço de SaaS mensal com uma alta taxa de churn, então você precisa olhar de perto quanto tempo você está colocando seu dinheiro em risco, porque há uma chance muito real que você não vai recuperar o seu investimento CAC, muito menos obter qualquer retorno sobre ele. Considere uma empresa mensal SaaS com um custo de aquisição do cliente de $ 3500 ,uma margem bruta de assinatura de 70%, uma taxa mensal de $150, e 3% churn mensal. Vou calcular os rácios e examinar a recuperação de uma coorte de 100 clientes.

While the CPP formula outputs a long 33.3 month CAC Payback Period, reality is far, far worse. Um problema com a fórmula CPP é que ela não tem em conta o churn e como exposto uma coorte é para ele — quanto mais chances os clientes têm de não renovar durante o período de retorno, mais você precisa considerar a possibilidade de não renovação em sua matemática . Neste exemplo, quando você conta corretamente para o churn, você ainda tem $ 6 de CAC para recuperar após 30 anos! Tu literalmente nunca recuperas o teu CAC.

Soapbox: este é outro caso em que o uso de um modelo é infinitamente preferível a análise de fundo do envelope (BOTE) usando métricas SaaS. Se você quer entender as finanças de uma empresa SaaS, em seguida, construir um modelo baseado em motorista e variar os motoristas. Neste caso e em muitos outros, a análise de botes falha devido à complexidade sutil, enquanto um modelo bem construído sempre produzirá respostas corretas, mesmo que sejam contra-intuitivas.

tais casos à parte, o problema real de estar muito focado no período de retorno do CAC é que o CPP é uma métrica de risco que não lhe diz nada sobre retornos. As empresas estão no negócio para obter retornos, não simplesmente para minimizar o risco, de modo a analisar adequadamente um negócio SaaS que precisamos olhar para ambos.

the Impact of Annual and Multi-Year Prepaid Contracts on CAC Payback Period

the CPP formula outputs a payback period in months, but most enterprise SaaS businesses today run on an annual rhythm. Apesar de preços que às vezes ainda é declarado por usuário, por mês, as empresas SaaS perceberam anos atrás que os clientes empresariais preferiam contratos anuais e na verdade não gostava de faturação mensal. Assim como o MRR é um pouco uma relíquia dos velhos dias SaaS, também é um período de retorno CAC declarado em meses.

num mundo de contratos pré-pagos de cem por cento anual, a fórmula CPP deve ser apresentada em múltiplos de 12, arredondando-se para todos os valores superiores a 12. Por exemplo, se o período de recuperação do CAC de uma empresa é de 13 meses, na realidade é de 24 meses porque o remanescente 1/13 do custo não é coletado até o segundo pagamento de um cliente no mês 24. (E isso só se o cliente optar por renovar — veja acima a discussão do churn.)

num mundo pré-pago anual, se o seu período de recuperação do CAC for inferior ou igual a 12 meses, então deve ser arredondado para um dia, porque está a facturar o ano inteiro à frente e de uma vez. Mesmo que a fórmula diga que o CPP é de 12,0 meses, em um mundo anual pré-pago seu dinheiro de investimento CAC está em risco por apenas um dia.Espere um minuto. Qual é o período de recuperação real do CAC neste caso? 12.0 meses ou 1 dia? É um dia.

qualquer um que argumente 12.0 meses está esquecendo o ponto da métrica. Períodos de retorno são métricas de risco e medidos pela quantidade de tempo que leva para obter o seu investimento de volta . Se você quiser olhar para a eficiência S&M, olhe para a razão CAC. Se você quer saber sobre a eficiência de executar o serviço SaaS, olhe para as margens brutas de Subscrição. Se você quer falar sobre o valor da vida, então olhe para LTV / CAC. O período de retorno de CAC é uma métrica de risco que mede quanto tempo seu investimento CAC está “na tabela” antes de ser pago de volta. Neste caso, os 12 meses gerados pela fórmula padrão é incorreto porque a fórmula falha o pré-pagamento e a resposta correta é 1 dia.Muitas pessoas muito inteligentes ficam presas aqui. Eles dizem, ” Sim, claro, é um dia – mas na verdade, não é. São 12 meses.” Nao. É um dia.

se você quiser olhar para algo que não seja vingança, então escolha outra métrica. Mas a CPP é de 1 dia. Você perguntou Quanto tempo leva para a empresa recuperar o dinheiro que gasta para adquirir um cliente. Para CPPs menores ou iguais a 12 em um mundo 100% anual pré-pago, a resposta é um dia.Fica mais difícil. Imagine uma empresa que vende em uma categoria pegajosa (por exemplo, onde o tempo de vida típico pode ser de 10 anos) e, portanto, é uma compra de alta consideração onde os potenciais clientes fazem avaliações profundas antes de tomar uma decisão (por exemplo, ERP). Como resultado de todo esse trabalho de casa, os clientes estão felizes em assinar contratos longos e, assim, a empresa faz apenas contratos pré-pagos de 3 anos. Agora, vamos ver o período de vingança da CAC. Adaptando as nossas regras acima, qualquer resultado da fórmula superior a 36 meses deve ser arredondado em múltiplos de 36 meses e, da mesma forma, qualquer resultado inferior ou igual a 36 meses deve ser arredondado para um dia.Aqui vamos nós outra vez. Digamos que a fórmula do período de recuperação CAC produz 33 meses. O CPP verdadeiro é 33 meses ou 1 dia? O mesmo argumento. É um dia. Mas a fórmula produz 33 meses. Sim, mas o tempo de recuperação da CAC é 1 dia. Se queres ver outra coisa, escolhe outra métrica.Fica ainda mais difícil. Agora imagine uma empresa que faz metade de negócios de 1 ano e meio de negócios de 3 anos (em uma base ponderada ARR). Vamos supor que tem uma relação CAC de 1,5, 75% de assinaturas margens brutas, e, portanto, um período de recuperação CAC nocional de 24 meses. Vamos ver o que realmente acontece usando um modelo:

usando este modelo, você pode ver que o período de recuperação real do CAC é de 1 dia. Por quê? Temos de recuperar 1,5 milhões de dólares no CAC. No dia 1 faturamos us $2,0 m, resultando em US $ 1,5 m em Margem de Contribuição, e assim deixando US $0 em CAC que precisa ser recuperado.

embora eu ainda não tenha concebido regras gerais de arredondamento para esta situação, o modelo demonstra novamente o ponto – chave-que a combinação de uma estrutura de pagamento de 1 ano e 3 anos confunde a fórmula CPP resultando em um CPP nocional de 24 meses, quando na realidade é de Novo 1 dia. Se você quiser fazer regras de arredondamento cuidado com a tentação de tratar a duração média do contrato (ACD) como um múltiplo de arredondamento porque é incorreto-enquanto o ACD é de 2 anos no exemplo acima, nem um único cliente está lhe pagando em intervalos de dois anos: metade paga-te todos os anos, enquanto a outra metade te paga a cada três. Essa complexidade, combinada com a realidade de que a mistura é bastante improvável de ser 50/50, sugere que é apenas mais fácil de usar um modelo do que conceber uma fórmula de arredondamento generalizado.Mas voltando para cima, certifiquemo-nos de levar o ponto chave para casa. O período de retorno do CAC é a métrica SaaS mais frequentemente mal entendida porque as pessoas esquecem que métricas de retorno são sobre risco, não retorno, e porque as fórmulas básicas – como aquelas para muitas métricas SaaS – assumem um modelo mensal que simplesmente não se aplica no mundo SaaS empresa de hoje, e não conseguem lidar com casos comuns como contratos pré-pagos anuais ou multi-anos.

# # #

Notes

This is a huge omission for a metric that was defined in terms of MRR and which thus assumes a monthly business model. Como o exemplo mostra, a fórmula (que não explica o churn) produz uma recuperação de CAC de 33 meses, mas na realidade nunca é. É uma grande diferença!

se eu quisesse ser ainda mais rigoroso, eu argumentaria que você não deve incluir a margem bruta de assinatura no cálculo do período de retorno CAC. Se o seu rácio CAC for 1,0 e fizer contratos anuais pré-pagos, recuperará imediatamente 100% do seu investimento CAC no dia 1. Sim, um novo cliente vem com uma responsabilidade futura anexada (você precisa arcar com os custos de executar o serviço para eles por um ano), mas se você está olhando para uma métrica de retorno que não deve importar. Recuperaste o teu dinheiro. Sim, indo para a frente, você precisa gastar cerca de 30% (uma figura típica de Subscrição COGS) desse dinheiro ao longo do próximo ano para pagar pela operação do serviço, mas você conseguiu o seu dinheiro de volta em um dia. A vingança é 1 dia, não 1/0. 7 = 17 meses como a fórmula calcula.