Il razionamento del capitale è una tecnica di selezione dei progetti che massimizzano il valore dell’impresa quando l’infusione di capitale è limitata. Due tipi di razionamento del capitale sono razionamento del capitale morbido e duro. Il calcolo e il metodo prescrivono l’organizzazione dei progetti in ordine decrescente della loro redditività in base a IRR, NPV e PI e selezionando la combinazione ottimale.

Molte volte, un’azienda può imbattersi in una situazione in cui ha varie proposte di investimento redditizie. Può prendere tutti loro per l’esecuzione? Non sempre perché la maggior parte delle volte ci sono restrizioni di capitale. Questa restrizione può essere dovuta alla politica di investimento dell’impresa e allo stesso tempo non è possibile acquisire capitale illimitato ad un costo del capitale. In una situazione del genere, finance manager accetterebbe una combinazione di tali progetti, per un totale inferiore al massimale di capitale, per ottenere la massimizzazione della ricchezza. Questo processo di valutazione e selezione di un progetto è chiamato razionamento del capitale.

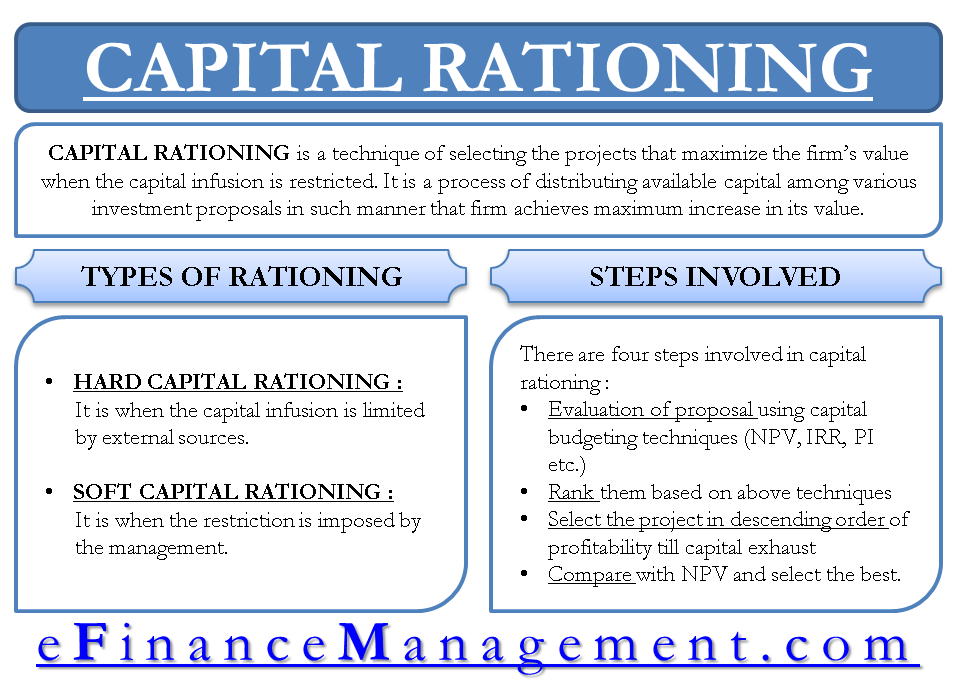

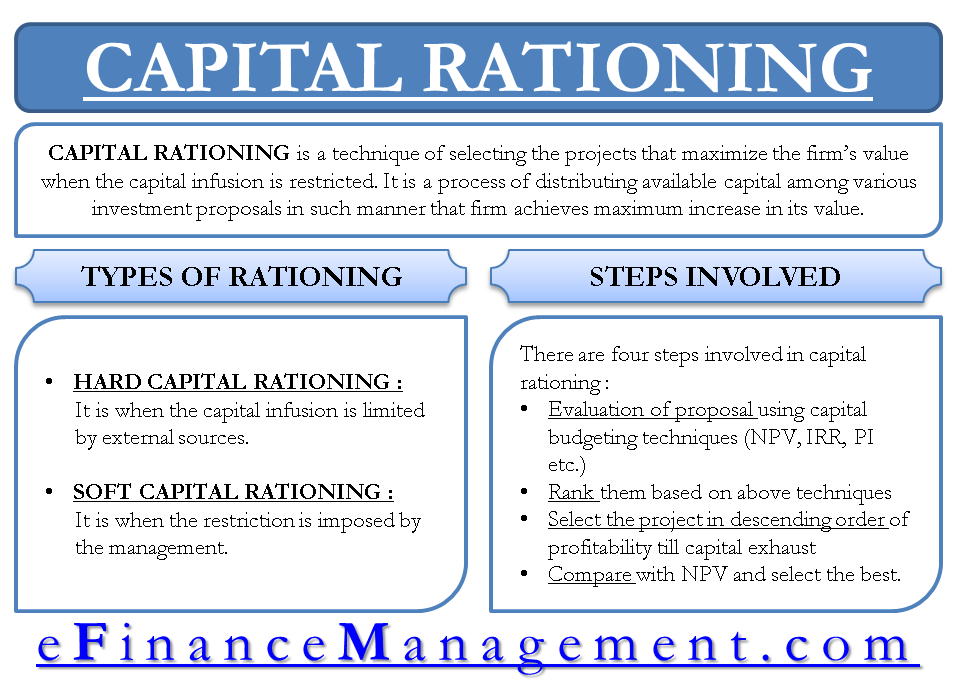

Definizione di razionamento del capitale

Può essere definito come un processo di distribuzione del capitale disponibile tra le varie proposte di investimento in modo tale che l’impresa raggiunga il massimo aumento del suo valore.

Tipi di razionamento del capitale

Sulla base della fonte di restrizione imposta sul capitale, ci sono due tipi di razionamento del capitale vale a dire. razionamento del capitale duro e razionamento del capitale morbido.

Razionamento del capitale morbido:

È quando la restrizione è imposta dalla direzione.

Razionamento del capitale duro:

È quando l’infusione di capitale è limitata da fonti esterne.

Vantaggi e svantaggi del razionamento del capitale

Decisioni di razionamento del capitale

Le decisioni di razionamento del capitale da parte dei manager sono prese per raggiungere l’utilizzo ottimale del capitale disponibile. Non è sbagliato dire che tutti gli investimenti con VAN positivo dovrebbero essere accettati ma, allo stesso tempo, prevale la realtà di base che la disponibilità di capitale è limitata. L’opzione di ottenere il meglio è esclusa e quindi, l’approccio razionale è quello di sfruttare al massimo il capitale disponibile.

Metodo di razionamento del capitale

Il metodo di razionamento del capitale può essere biforcato in quattro fasi. I passaggi sono

- Valutazione di tutte le proposte di investimento utilizzando le tecniche di capital budgeting di Net Present Value (VAN), Internal Rate of Return (IRR) e Profitability Index (PI)

- Classificarle in base a vari criteri vale a dire. NPV, IRR e Profitability Index

- Selezionare i progetti in ordine decrescente della loro redditività fino a esaurimento del budget di capitale in base a ciascuna tecnica di capital budgeting.

- Confronta il risultato di ogni tecnica rispetto al NPV totale e seleziona il migliore.

Calcolo del capital Budgeting con esempio

Supponiamo di avere il seguente elenco di progetti con deflusso di cassa sotto menzionato e i loro risultati di valutazione basati su IRR, NPV e PI insieme alle rispettive classifiche. Il massimale di capitale per gli investimenti è, diciamo, 650.

| Valutazione | Classifica | ||||||

| Progetti | Iniziale flusso di Cassa | IRR | NPV | PI | IRR | NPV | PI |

| UN | 350 | 0.19 | 150.00 | 1.43 | 6 | 2 | 5 |

| B | 300 | 0.28 | 420.00 | 2.40 | 2 | 1 | 1 |

| C | 250 | 0.26 | 10.00 | 1.04 | 3 | 6 | 6 |

| Di | 150 | 0.20 | 100.00 | 1.67 | 5 | 5 | 4 |

| IN | 100 | 0.37 | 110.00 | 2.10 | 1 | 4 | 3 |

| F | 100 | 0.25 | 130.00 | 2.30 | 4 | 3 | 2 |

Nella tabella, se si seleziona in base alle singole metodo, si arriva al seguente risultato:

| IRR | VAN | PI | ||||||||||

| Progetti | ICO | NPV | IRR | Progetti | ICO | NPV | Progetti | ICO | NPV | PI | ||

| E | 100 | 110 | 0.37 | B | 300 | 420 | B | 300 | 420 | 2.4 | ||

| B | 300 | 420 | 0.28 | PER | 350 | 150 | F | 100 | 130 | 2.3 | ||

| C | 250 | 10 | 0.26 | In | 100 | 110 | 2.1 | |||||

| D | 150 | 100 | 1.67 | |||||||||

| Totale | 650 | 540 | Totale | 650 | 570 | Totale | 650 | 760 | ||||

I risultati sono abbastanza evidenti e andremo con B,F,e e D a raggiungere il valore massimo di 760.

Si prega di notare che per motivi di comprensione di base, abbiamo preso un semplice esempio ispirato al libro “Fondamenti di gestione finanziaria” di Van Horne e Wachowicz.