Dal 1997, la catastrofe (CAT) mercato obbligazionario ha fornito il settore assicurativo con protezioni contro i disastri naturali che sono cresciuti più frequenti e costosi. Questo articolo spiega come funzionano le obbligazioni CAT e poi esamina come il mercato per loro è cresciuto in termini di dimensioni, copertura e raffinatezza negli ultimi due decenni. Esplora anche come e perché diversi tipi di istituzioni utilizzano CAT bond per trasferire i rischi assicurativi.

Il mercato delle obbligazioni catastrofali è nato in uno dei periodi più difficili per il settore assicurativo (P& C). Nel 1992 l’uragano Andrew colpì la Florida e la costa del Golfo, infliggendo 27 miliardi di dollari di danni, di cui 15,5 miliardi coperti da assicurazione.1 A quel tempo, Andrew era l’uragano più costoso mai sbarcato negli Stati Uniti: portò al fallimento di otto compagnie assicurative e spinse altre sull’orlo dell’insolvenza.2 A seguito delle perdite subite durante Andrew, gli assicuratori rivalutato la loro esposizione al rischio per le zone costiere in tutto il paese. I prezzi delle assicurazioni dei proprietari di case nelle comunità costiere sono aumentati notevolmente, a causa della possibilità di perdite significative, e molti grandi assicuratori e riassicuratori3 hanno inizialmente ridotto la loro esposizione a eventi catastrofici nelle regioni costiere.

Nel tentativo di aumentare la capacità assicurativa, le compagnie di assicurazione hanno acquistato maggiori quantità di riassicurazione da riassicuratori meno colpiti da Andrew. Inoltre, sono stati creati programmi di assicurazione statale finanziati con fondi pubblici per coprire una parte delle perdite specificamente legate a eventi catastrofici. Tuttavia, la domanda di assicurazione in caso di calamità naturali da parte delle famiglie e delle imprese ha comportato la necessità di immettere nuovi capitali nella riassicurazione. Per aumentare il capitale disponibile, il settore assicurativo ha creato un nuovo strumento finanziario chiamato un’obbligazione catastrofica. Un CAT bond è un titolo che paga l’emittente quando si realizza un rischio di disastro predefinito, come un uragano che causa losses 500 milioni di perdite assicurate o un terremoto che raggiunge una magnitudo di 7.0 (sulla scala Richter).4 Le prime obbligazioni CAT sono state emesse nel 1997, offrendo agli assicuratori l’accesso a mercati finanziari più ampi e offrendo agli investitori istituzionali, come hedge fund, fondi pensione e fondi comuni di investimento, l’opportunità di ottenere un rendimento interessante dell’investimento non correlato con i rendimenti di altri strumenti del mercato finanziario in cambio di assunzione di rischi assicurativi catastrofali.

Questa lettera della Fed di Chicago discute come funzionano le obbligazioni CAT; come si è evoluto il mercato delle obbligazioni CAT negli ultimi 20 anni; e come gli assicuratori, i riassicuratori e i fondi catastrofici statali utilizzano le obbligazioni CAT e perché.

- Come funzionano i CAT bond: il caso di Mariah Re Ltd.

- Struttura delle obbligazioni catastrofali

- I vantaggi delle obbligazioni CAT

- Lo sviluppo del mercato obbligazionario CAT

- Catastrofe emissione obbligazionaria e importo in essere, 1997-2017

- Quali tipi di istituzioni utilizzano le obbligazioni CAT e perché

- catastrofe Globale-l’emissione di obbligazioni, da parte di emittente e per tipo di trigger, 1997-2017

- Il mercato obbligazionario CAT oggi e domani

Come funzionano i CAT bond: il caso di Mariah Re Ltd.

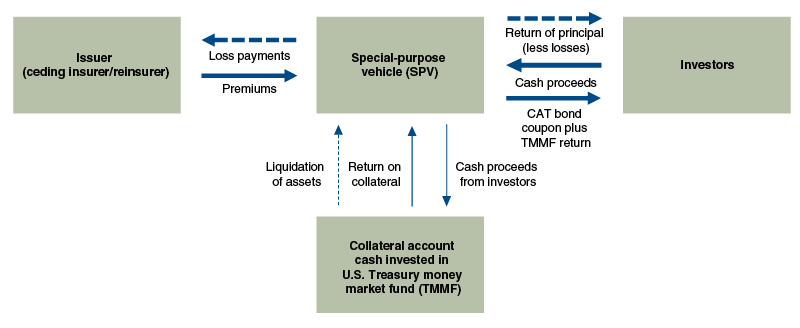

Per capire come funzionano i CAT bond, esaminiamo uno specifico CAT bond emesso da Mariah Re Ltd. a nome di American Family Mutual Insurance Co. (AFMI) nel novembre 2010. Mariah Re Ltd. era uno special-Purpose vehicle (SPV) che fungeva da intermediario tra gli investitori CAT bond e AFMI, l’emittente del CAT bond (cfr.figura 1). Questo accordo ha permesso ad AFMI di trasferire i rischi assicurativi, legati in particolare a forti temporali e tornado negli Stati Uniti, dal suo bilancio agli investitori. L’accordo ha fornito ad AFMI un risarcimento fino a million 100 milioni se le perdite stimate al settore assicurativo P&C da forti temporali e tornado negli Stati Uniti hanno superato 8 825 milioni. Questa soglia contrattualmente concordata è nota come punto di attacco dell’obbligazione. Dopo il punto di attacco di million 825 milioni è stato raggiunto, AFMI avrebbe ricevuto AF 1 in compensazione per ogni $1 di ulteriori perdite coperte fino al limite di limit 100 milioni. In cambio dell’assunzione di questo rischio, gli investitori hanno ricevuto una cedola annuale del 6,25% sulla durata triennale del titolo.5

Struttura delle obbligazioni catastrofali

Fonte: Adattamento dell’autore di informazioni da Artemis.

Come SPV in questo accordo, Mariah Re Ltd. facilitato il trasferimento del rischio di catastrofe tra AFMI e gli investitori del CAT bond gestendo i trasferimenti di cassa tra le due parti (cfr.figura 1). Secondo i termini dell’accordo, gli investitori che hanno acquistato l’obbligazione hanno fornito collettivamente all’SPV cash 100 milioni in contanti (cioè il capitale dell’obbligazione) da utilizzare nel caso in cui fossero dovuti pagamenti ad AFMI. Il denaro raccolto vendendo le obbligazioni è stato poi investito in un fondo del mercato monetario del Tesoro degli Stati Uniti. A sua volta, AFMI ha fornito all’SPV premi annuali di million 6,25 milioni (0,0625 × million 100 milioni)—che, insieme ai rendimenti sul denaro investito dal fondo del mercato monetario del Tesoro, sono stati trasmessi agli investitori. Nel caso in cui non fosse stato necessario alcun pagamento a AFMI, i proceeds 100 milioni di proventi sarebbero stati liquidati dal conto collaterale alla fine del mandato triennale del titolo e restituiti agli investitori. Tuttavia, gli investitori nel Mariah Re Ltd. CAT bond non sono stati così fortunati.

Nella primavera del 2011, la Mariah Re Ltd. l’affare si è rapidamente trasformato a sud per gli investitori quando sono scoppiati più tornado nel sud-est e nel Midwest. Solo in aprile e maggio, un totale di tornado 983 è atterrato in tutto il paese, causando la morte di 498 e un totale di damages 21 miliardi di danni.6

Un modellatore di catastrofi di terze parti indipendente, AIR Worldwide, è stato incaricato di determinare l’importo delle perdite del settore assicurativo P & C coperte dall’accordo. Durante la stagione dei tornado del 2011 (la più letale e costosa degli Stati Uniti storia secondo la National Oceanic and Atmospheric Administration), le perdite si accumularono rapidamente; e il 31 ottobre, la stima di AIR Worldwide delle perdite del settore aveva raggiunto 8 836,6 milioni. Dato il punto di attacco di bond 825 milioni del bond, questo significava che gli investitori avrebbero dovuto affrontare almeno una perdita di million 11.6 milioni nel capitale del bond. Poi, il 28 novembre 2011, la situazione è peggiorata per gli investitori quando AIR Worldwide ha cambiato la designazione per le perdite dovute a una tempesta del Kansas da” non-metro “a ” metro”.”Poiché le stime di perdita del settore di AIR Worldwide hanno posto un peso maggiore sulle perdite dell’area metropolitana, questo cambiamento ha causato perdite stimate del settore a salire a million 954,6 milioni, cancellando completamente il capitale degli investitori e fornendo ad AFMI la copertura completa di loss 100 milioni di perdite nell’ambito dell’accordo.7

I vantaggi delle obbligazioni CAT

Le obbligazioni CAT offrono agli assicuratori un’alternativa alla riassicurazione tradizionale e consentono di trasferire il rischio di catastrofe a un gruppo più ampio di investitori. Ma perché gli assicuratori utilizzano CAT bond per cominciare, e qual è l’appello per gli investitori?

Le obbligazioni CAT sono interessanti per gli assicuratori per una serie di motivi. A differenza della riassicurazione tradizionale in cui è possibile che il riassicuratore non paghi a seguito di un evento di perdita, le obbligazioni CAT sono garantite al 100% e strutturate per eliminare il rischio di controparte. La struttura più comune in uso oggi consiste nel collocare i proventi degli investitori in un conto collaterale sicuro e quindi investire denaro da quel conto in strumenti del mercato monetario del Tesoro (di nuovo, vedi figura 1). Le obbligazioni CAT offrono anche la possibilità di impegni pluriennali, mentre la maggior parte delle operazioni di riassicurazione ha una durata di un anno. Un impegno pluriennale consente agli emittenti di obbligazioni CAT di bloccare i prezzi per un periodo prolungato. Infine, le obbligazioni CAT hanno ridotto i costi per diversificare l’esposizione degli assicuratori al rischio di calamità naturali: attirando fonti alternative di capitale (ad esempio, fondi hedge, fondi sovrani, fondi pensione e fondi comuni di investimento) per competere con la riassicurazione tradizionale (tipicamente sostenuta da capitale proprio degli azionisti dei riassicuratori), le obbligazioni CAT esercitano una pressione al ribasso sui prezzi di riassicurazione (e sulla volatilità dei prezzi) aumentando al contempo il capitale totale disponibile per il trasferimento dei rischi assicurativi.8

Per gli investitori, l’appeal delle obbligazioni CAT è duplice. In primo luogo, le obbligazioni CAT sono in gran parte non correlate con i rendimenti di altri strumenti del mercato finanziario. L’incidenza di uragani e tornado non è in gran parte correlata all’attività economica e finanziaria. Durante la crisi finanziaria, i prezzi delle obbligazioni CAT erano praticamente inalterati. Una notevole eccezione è stata il crollo dei prezzi delle obbligazioni CAT con Lehman Brothers come controparte.9 Detto questo, ci sono alcuni casi in cui le perdite di obbligazioni CAT potrebbero verificarsi contemporaneamente a una recessione nell’economia più ampia. Ad esempio, se un terremoto di magnitudo elevata dovesse colpire la San Francisco Bay Area, ci potrebbero essere sia perdite sostanziali su molte obbligazioni catastrofe e grandi cali dei prezzi delle azioni. In secondo luogo, storicamente, le obbligazioni CAT hanno fornito rendimenti elevati, contribuendo ad attrarre fonti alternative di capitale nei mercati assicurativi.10

Lo sviluppo del mercato obbligazionario CAT

Negli ultimi 20 anni, il mercato obbligazionario CAT è cresciuto da una piccola parte del panorama assicurativo a uno strumento vitale per la gestione delle perdite di catastrofi naturali assicurate. Mentre l’uragano Andrew nel 1992 ha stimolato la creazione del mercato obbligazionario CAT nel 1997, tre eventi principali hanno plasmato la sua crescita sin dal suo inizio: L’uragano Katrina nel 2005, la crisi finanziaria del 2008, e il periodo post-crisi a basso tasso di interesse.

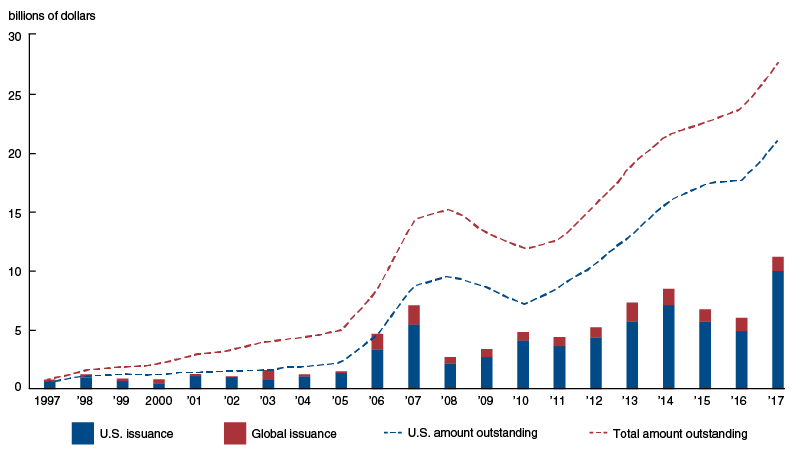

Il primo grande cambiamento nel mercato CAT bond ha seguito l’uragano Katrina—il disastro naturale più costoso nella storia degli Stati Uniti. Dal 1997 al 2005, l’emissione di obbligazioni CAT è stata costante ma bassa, con una media di $1,2 miliardi all’anno.11 Emissione Pre-Katrina è stato anche concentrato tra un piccolo numero di assicuratori. Tra il 1997 e il 2005, Swiss Re e USAA hanno rappresentato rispettivamente il 20% e il 17% del totale delle emissioni. Ma CAT bonds ha guadagnato popolarità come mezzo per diversificare il rischio dopo che i billion 62 miliardi di perdite assicurate da Katrina hanno impoverito il capitale di riassicurazione e causato il salto dei prezzi di riassicurazione.12 L’impennata dei prezzi di riassicurazione ha attirato ingenti capitali sul mercato obbligazionario CAT. Questo afflusso di capitale ha permesso agli emittenti CAT di pubblicare per anni consecutivi emissioni record: 4,7 miliardi di dollari nel 2006 e 7,1 miliardi di dollari nel 2007 (cfr.figura 2).

Catastrofe emissione obbligazionaria e importo in essere, 1997-2017

Tuttavia, l’emissione di obbligazioni CAT è crollata durante la crisi finanziaria seguita al crollo di Lehman Brothers nel settembre 2008, che aveva agito come controparte in alcune importanti operazioni. Gli investitori hanno stabilito che le strutture collaterali sottostanti che erano tipiche per le transazioni obbligazionarie CAT all’epoca li esponevano a un rischio di controparte eccessivo. Tra settembre 2008 e gennaio 2009 queste preoccupazioni hanno causato un arresto totale delle emissioni obbligazionarie CAT, fino a quando non sono state sviluppate strutture di controparte più sicure. Dopo il crollo di Lehman, le strutture SPV che hanno investito garanzie in fondi del mercato monetario del Tesoro degli Stati Uniti sono diventate la norma.13 Così, entro il quarto trimestre del 2009, gli investitori sono tornati al mercato obbligazionario CAT—per la somma di $1,6 miliardi di nuove emissioni in quel trimestre da solo.

Il mercato obbligazionario CAT ha registrato una forte crescita negli anni post-crisi. Ad esempio, l’ammontare delle obbligazioni CAT in circolazione è più che raddoppiato tra il 2010 e il 2017 (cfr.figura 2). Il persistente contesto di bassi tassi di interesse ha determinato un significativo trascinamento del capitale del settore non assicurativo nel mercato obbligazionario CAT. Con i rendimenti dei buoni del Tesoro a lungo termine ai minimi storici e gli spread stretti nelle obbligazioni societarie, molti investitori istituzionali sono stati attratti dai rendimenti relativamente più alti, insieme al rischio non correlato, che le obbligazioni catastrofiche offrono. Inoltre, i miglioramenti nella modellazione delle obbligazioni catastrofali hanno permesso sia agli emittenti CAT di garantire una gamma più ampia di rischi che agli investitori istituzionali di valutare più facilmente i rischi sottostanti.14

Quali tipi di istituzioni utilizzano le obbligazioni CAT e perché

In generale, le obbligazioni CAT sono emesse da tre diversi tipi di istituzioni: compagnie di assicurazione, riassicuratori e fondi catastrofali statali. Questi tre tipi di istituzioni impiegano CAT bond nei loro modi distintivi per scaricare i loro rischi assicurativi specifici. Una caratteristica importante delle obbligazioni CAT che tende a differire tra i tipi di emittente è il trigger, cioè il meccanismo utilizzato per determinare quando i pagamenti devono essere effettuati all’emittente obbligazionario.

Esistono tre tipi comuni di trigger per un legame CAT: indennizzo, perdita del settore e parametrico. Indennità innesca base CAT pagamenti obbligazionari sulle perdite assicurative effettive sperimentate dall’emittente, e la funzione in modo simile a riassicurazione tradizionale. La perdita del settore innesca i pagamenti di base sulle perdite aggregate al settore assicurativo e impiega un modellatore di terze parti per fornire una stima indipendente di queste perdite coperte. E infine, i trigger parametrici basano i pagamenti sulla forza misurata della catastrofe coperta, come la magnitudo di un terremoto o la velocità del vento di un uragano e la pressione barometrica.

Le compagnie di assicurazione costituiscono il più grande gruppo di emittenti di obbligazioni CAT, rappresentando il 60% di tutte le emissioni di obbligazioni CAT (per importo in dollari) nel periodo 1997-2017 (vedi figura 3). I trigger più comuni utilizzati per le obbligazioni CAT emesse dagli assicuratori sono trigger di indennizzo. Le compagnie di assicurazione utilizzano CAT bond per ridurre il rischio che detengono su un insieme specifico di politiche che sottoscrivono. L’utilizzo di un trigger di indennizzo garantisce che l’obbligazione CAT paghi quando le perdite effettive della compagnia assicurativa raggiungono il punto di attacco dell’obbligazione, il che conferisce all’assicuratore una maggiore precisione nella sua strategia di gestione del rischio rispetto ad altri tipi di trigger. Tuttavia, poiché le perdite effettive devono essere osservate e verificate prima che il legame possa essere attivato, un legame con un trigger di indennizzo richiede spesso più tempo per pagare. In media, le obbligazioni CAT con trigger di indennizzo impiegano da due a tre anni per pagare dopo una perdita di attivazione, rispetto a tre mesi per le obbligazioni CAT con perdita di settore o trigger parametrici.15

catastrofe Globale-l’emissione di obbligazioni, da parte di emittente e per tipo di trigger, 1997-2017

|

tipo di Trigger |

||||||

| Emittente di tipo | Tfr | Industria di perdita | Parametrico | Più trigger | Sconosciuto | Quota del totale delle emissioni |

|

compagnia di Assicurazione |

60 | |||||

|

Riassicuratore |

25 | |||||

|

fondo Statale |

15 | |||||

|

Tutti |

49 | 33 | 14 | 4 | 1 | 100 |

Fonte: Calcoli dell’autore basati sui dati della directory Artemis deal.

I riassicuratori sono il secondo gruppo di emittenti di obbligazioni CAT. In generale, i riassicuratori non emettono polizze assicurative; piuttosto, si assumono il rischio di polizze sottoscritte da altre istituzioni. Pertanto, in caso di catastrofe, devono attendere che i sottoscrittori originali determinino le loro perdite prima di poter quantificare le proprie perdite, il che potrebbe ritardare i pagamenti. Inoltre, poiché i portafogli di rischio dei riassicuratori si basano su un’ampia sezione trasversale del settore assicurativo, la loro esperienza di perdita tende ad essere più correlata con l’esperienza di perdita del settore rispetto a quella di un particolare assicuratore primario. Alla luce di questi fattori, i riassicuratori si basano principalmente sulle perdite del settore e sui trigger parametrici, che possono essere valutati più rapidamente dei trigger di indennizzo e non si basano sulle stime delle perdite dei singoli assicuratori.

Stato catastrofe fondi sono l’altro gruppo di emittenti di obbligazioni CAT. I due maggiori fondi catastrofici statali statunitensi sono la California Earthquake Authority (CEA) e il Florida Hurricane Catastrophe Fund (FHCF). Entrambi questi enti pubblici contribuiscono a garantire che un mercato assicurativo catastrofe funzionante rimane in vigore per i loro residenti statali.

Il CEA e FHCF sono stati creati in risposta a catastrofi naturali senza precedenti in California e in Florida, rispettivamente: Nel 1994 il terremoto di Northridge causato danni assicurati di 12,5 miliardi di dollari, significativamente più di tutti il terremoto premi assicurativi raccolti in California negli ultimi 80 anni; e, nel 1992, l’Uragano Andrew decimato la Florida e i suoi mercati assicurativi. Prima del terremoto di Northridge e dell’uragano Andrew, gli assicuratori privati in entrambi gli stati erano tenuti per legge a coprire le perdite derivanti da tali disastri al fine di emettere qualsiasi forma di assicurazione sulla proprietà. Questi requisiti hanno portato molti assicuratori privati a ridurre la copertura o a ritirarsi completamente dallo stato a causa dell’aumento del rischio percepito e della mancanza di un adeguato risarcimento.16

Al fine di riportare gli assicuratori privati nei loro stati, il CEA e il FHCF hanno iniziato ad assumersi i rischi di catastrofe precedentemente sostenuti dagli assicuratori privati. Il CEA ha iniziato ad offrire polizze assicurative terremoto direttamente ai proprietari di abitazione, e rimosso il requisito che gli assicuratori privati lo fanno. Il FHCF ha avviato un meccanismo simile alla riassicurazione per fornire il rimborso agli assicuratori privati per le perdite catastrofiche causate dagli uragani (cfr.nota 16). Ma assumendo più rischi assicurativi catastrofici degli assicuratori privati, questi fondi statali hanno accumulato portafogli assicurativi carichi di rischio di coda correlato alla catastrofe.17 Per ridurre la loro esposizione al rischio, i fondi statali hanno iniziato a utilizzare le obbligazioni CAT. Come gli assicuratori primari, i fondi statali statunitensi impiegano trigger di indennizzo come un modo per garantire che la copertura del rischio che ricevono dalle obbligazioni CAT corrisponda alle perdite nei loro portafogli. Questa strategia di gestione del rischio protegge la solvibilità a lungo termine dei fondi statali assicurandosi che dispongano di risorse adeguate per pagare i sinistri in seguito a una catastrofe costosa.

I fondi statali al di fuori degli Stati Uniti, come il FONDEN del Messico, utilizzano le obbligazioni CAT in modo diverso rispetto alle loro controparti statunitensi. Il loro obiettivo non è quello di garantire un mercato assicurativo funzionante, ma di fornire fondi immediati per il disaster recovery a seguito di un evento catastrofico. Nei paesi in via di sviluppo al di fuori del Nord America e dell’Europa, l’assicurazione privata ha coperto meno dell ‘ 11% delle perdite di calamità naturali dal 1980 (contro il 44% in Nord America e il 29% in Europa), lasciando i governi e i loro cittadini a sostenere i costi della ricostruzione.18 Utilizzando CAT bond con trigger parametrici, i governi possono stabilire un accesso pluriennale alla protezione assicurativa e accedere rapidamente ai fondi di emergenza quando i loro CAT bond vengono attivati. I trigger parametrici possono essere determinati rapidamente e non richiedono ai paesi di possedere le competenze tecniche e le infrastrutture per misurare le perdite di disastri naturali. Ad esempio, il Caribbean Catastrophe Risk Insurance Facility (CCRIF)—sviluppato con l’assistenza della Banca Mondiale—ha utilizzato obbligazioni CAT con trigger parametrici per aiutare gli stati membri. Dopo che l’uragano Matthew ha colpito i Caraibi nell’autunno di 2016, il CCRIF ha pagato poco più di million 20 milioni ad Haiti e quasi million 1 milione a Barbados entro 14 giorni dall’evento scatenante.19

Il mercato obbligazionario CAT oggi e domani

Nella prima metà del 2018, il mercato obbligazionario CAT ha registrato una forte crescita anche dopo il periodo decisamente peggiore per gli investitori obbligazionari CAT nei 20 anni di storia del mercato. Guidati principalmente dalle perdite degli uragani Irma, Harvey e Maria, 19 tranche di obbligazioni CAT separate sono state attivate nel terzo trimestre di 2017, lasciando vulnerabili alle perdite fino a billion 1.4 miliardi di emissioni in circolazione (l’importo effettivo della perdita non è ancora noto dato che molte richieste di assicurazione devono ancora essere risolte). Nonostante il livello storico di perdite alla fine del 2017, le nuove emissioni obbligazionarie CAT nella prima metà del 2018 hanno raggiunto $9,4 miliardi, rivaleggiando con l’inizio record del 2017.20 Attualmente, il settore assicurativo sta lavorando per migliorare la modellazione CAT bond per coprire nuovi tipi di rischio, come i rischi di attacchi informatici e terrorismo. Quindi, sembra che gli usi delle obbligazioni CAT continueranno a crescere, offrendo agli emittenti nuove strade per trasferire una varietà di rischi.

1 Andrew ha causato danni per un valore di billion 27 miliardi in dollari 1992 (o billion 49.4 miliardi in dollari 2018). Ulteriori dettagli sono disponibili online. Il valore assicurato di $15.5 miliardi è da un rapporto Insurance Information Institute.

2 I dettagli sono tratti dalla relazione dell’Insurance Information Institute nella nota 1.

3 Riassicuratori forniscono polizze assicurative per gli assicuratori. Maggiori informazioni sulla riassicurazione sono disponibili online.

4 I dettagli sulle scale di magnitudo e intensità del terremoto sono disponibili online.

5 Dettagli sulla Mariah Re Ltd. affare, compreso il tasso cedolare, sono da Bloomberg Security Master Data.

6 Dati del Dipartimento del Commercio degli Stati Uniti, National Oceanic and Atmospheric Administration (NOAA).

7 Disponibile online.

8 Disponibile online.

9 Vedi, ad esempio, questo articolo di Reuters del 2009.

10 Vedi, ad esempio, questo comunicato stampa Aon 2016.

11 Se non diversamente specificato, le informazioni numeriche (alcune basate sui calcoli dell’autore) in questa sezione provengono dalla directory Artemis deal, disponibile online.

12 Disponibile online.

13 Disponibile online.

14 Disponibile online.

15 Calcoli dell’autore sulla base dei dati dalla directory affare Artemis.

16 Dettagli sull’impatto del terremoto di Northridge sul mercato assicurativo catastrofe della California sono da questo articolo AIR Worldwide. I dettagli sull’impatto dell’uragano Andrew sul mercato assicurativo catastrofico della Florida sono disponibili online.

17 I rischi di coda sono eventi che hanno una piccola probabilità di verificarsi, ma possono imporre costi enormi quando si verificano.

18 Calcoli dell’autore sulla base dei dati di Monaco di Baviera Re NatCatSERVICE.

19 Dettagli sui pagamenti CCRIF dopo l’uragano Matthew sono disponibili online.

20 Calcoli dell’autore basati sui dati della directory Artemis deal.