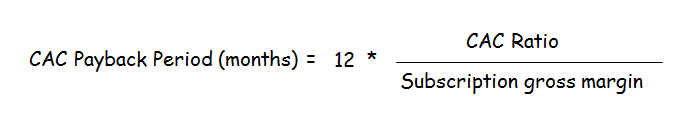

Il singolo software-as-a-service (SaaS) metrica più frainteso che ho incontrato è il CAC Payback Period (CPP), una metrica composta che è generalmente definito come i mesi di margine di contribuzione per rimborsare il costo di acquisizione di un cliente. Bessemer definisce il CPP come:

Cavillo con alcuni dei Bessemerismi nella definizione. Per esempio, (1) la maggior parte SaaS per le aziende dovrebbero utilizzare annuale di entrate ricorrenti (ARR), non entrate mensili ricorrenti (MRR), perché la maggior parte delle aziende stanno facendo annuale, non mensili, contratti, (2) il “commesso” MRR concetto è un sbilanciarsi, perché include “anticipato” churn che è praticamente impossibile misurare e spesso sconosciuti, e (3) Non so perché utilizzano periodo precedente, sia per S&M costi e nuovi ARR – quasi tutti gli altri usi per il periodo precedente S&M diviso dal corrente periodo ARR cliente del costo di acquisizione (CAC) calcoli sulla teoria che lo scorso S&M del trimestre ha generato il nuovo ARR di questo trimestre.

Passando alla nomenclatura ARR, e con un rapido gioco di prestigio matematico per la semplificazione, definisco il periodo di ammortamento CAC (CPP) come segue:

Eseguiamo alcuni numeri.

- Se la tua azienda ha un rapporto CAC di 1,5 e margini lordi di sottoscrizione del 75%, allora il tuo CPP = 24 mesi.

- Se la tua azienda ha un rapporto CAC di 1,2 e margini lordi di sottoscrizione dell ‘ 80%, allora il tuo CPP = 18 mesi.

- Se la tua azienda ha un rapporto CAC di 0.8 e margini lordi di sottoscrizione dell ‘ 80%, quindi il tuo CPP = 12 mesi.

Tutto sembra piuttosto semplice, giusto? Non cosi ‘ in fretta. Ci sono due cose che confondono costantemente le persone quando si guarda a CAC Payback Period (CPP).

- dimenticano di ammortamento delle metriche metriche di rischio, di non restituire la metrica

- non riescono a interpretare correttamente l’impatto di annuali o pluriennali contratti

Payback le Metriche di Rischio, di Non Ritorno

Veloce, di base MBA domanda: avete due progetti, entrambi richiedono un investimento di 100 unità, e si hanno solo 100 unità di investire. Quale scegli?

- Progetto A: che ha un periodo di ammortamento di 12 mesi

- Progetto B: che ha un periodo di ammortamento di 6 mesi

Veloce, quale scegli? Beh, progetto B. Duh. Ma aspetta — ora ti dico questo:

- Il progetto A ha un valore attuale netto (NPV) di 500 unità

- Il progetto B ha un NPV di 110 unità

Beh, non ti senti sciocco per scegliere il progetto B?

Payback è tutto su quanto tempo il vostro denaro è impegnato (quindi non può essere utilizzato per altri progetti) e a rischio (il che significa che si potrebbe non ottenere indietro). La vendetta non ti dice nulla sul ritorno. In capital budgeting, NPV ti parla di ritorno. In un’attività SaaS, Customer Lifetime Value (LTV) ti informa sul reso.

Ci sono situazioni in cui ha molto senso guardare CPP. Ad esempio, se stai eseguendo un servizio SaaS mensile con un alto tasso di abbandono, devi guardare da vicino per quanto tempo stai mettendo a rischio i tuoi soldi perché c’è una possibilità molto reale che non recupererai il tuo investimento CAC, per non parlare di ottenere alcun ritorno su di esso. Si consideri una società SaaS mensile con un costo di acquisizione customer 3500 cliente, margine lordo di sottoscrizione del 70%, un canone mensile di $150, e il 3% churn mensile. Calcolerò i rapporti ed esaminerò il recupero CAC di una coorte di 100 clienti.

Mentre la formula CPP emette un lungo periodo di ammortamento CAC di 33,3 mesi, la realtà è molto, molto peggio. Un problema con la formula CPP è che non tiene conto del churn e di quanto sia esposta una coorte — più possibilità i clienti hanno di non rinnovare durante il periodo di ammortamento, più è necessario considerare la possibilità di non rinnovo nella matematica . In questo esempio, quando si tiene conto correttamente per churn, avete ancora worth 6 vale la pena di CAC per recuperare dopo 30 anni! Non riavrai mai il tuo CAC.

Soapbox: questo è un altro caso in cui l’utilizzo di un modello è infinitamente preferibile all’analisi BOTE (back-of-the-envelope) utilizzando le metriche SaaS. Se si desidera comprendere i dati finanziari di un’azienda SaaS, creare un modello basato su driver e variare i driver. In questo caso e in molti altri, l’analisi BOTE fallisce a causa di una sottile complessità, mentre un modello ben costruito produrrà sempre risposte corrette, anche se sono contro-intuitive.

A parte questi casi, il vero problema di essere troppo concentrati sul periodo di ammortamento CAC è che il CPP è una metrica di rischio che non ti dice nulla sui rendimenti. Le aziende sono in attività per ottenere rendimenti, non semplicemente per ridurre al minimo il rischio, quindi per analizzare correttamente un business SaaS abbiamo bisogno di guardare entrambi.

L’impatto dei contratti prepagati annuali e pluriennali sul periodo di ammortamento CAC

La formula CPP produce un periodo di ammortamento in mesi, ma la maggior parte delle aziende SaaS aziendali oggi funziona su un ritmo annuale. Nonostante i prezzi che a volte sono ancora dichiarati per utente, al mese, le aziende SaaS si sono rese conto anni fa che i clienti aziendali preferivano i contratti annuali e in realtà non gradivano la fatturazione mensile. Proprio come MRR è un po ‘ una reliquia dei vecchi giorni SaaS, così è un periodo di recupero CAC dichiarato in mesi.

In un mondo di contratti prepagati annuali al cento per cento, la formula CPP dovrebbe produrre in multipli di 12, arrotondando per tutti i valori superiori a 12. Ad esempio, se il periodo di ammortamento CAC di un’azienda è teoricamente di 13 mesi, in realtà è di 24 mesi perché l’avanzo 1/13 del costo non viene raccolto fino al secondo pagamento del cliente al mese 24. (E questo è solo se il cliente sceglie di rinnovare-vedi sopra discussione di churn.)

In un mondo prepagato annuale, se il tuo periodo di ammortamento CAC è inferiore o uguale a 12 mesi, dovrebbe essere arrotondato a un giorno perché stai fatturando l’intero anno in anticipo e contemporaneamente. Anche se la formula dice che il CPP è notionally 12.0 mesi, in un mondo prepagato annuale il vostro denaro di investimento CAC è a rischio per un solo giorno.

Quindi, aspetta un minuto. Qual è il periodo di ammortamento CAC effettivo in questo caso? 12,0 mesi o 1 giorno? È 1 giorno.

Chiunque sostenga 12,0 mesi sta dimenticando il punto della metrica. I periodi di ammortamento sono metriche di rischio e misurate dalla quantità di tempo necessario per ottenere il vostro investimento indietro . Se vuoi guardare l’efficienza S&M, guarda il rapporto CAC. Se vuoi conoscere l’efficienza dell’esecuzione del servizio SaaS, guarda i margini lordi dell’abbonamento. Se vuoi parlare di lifetime value, guarda LTV / CAC. Il periodo di ammortamento CAC è una metrica di rischio che misura per quanto tempo il tuo investimento CAC è “sul tavolo” prima di essere rimborsato. In questo caso i 12 mesi generati dalla formula standard non sono corretti perché la formula manca il pagamento anticipato e la risposta corretta è 1 giorno.

Un sacco di persone molto intelligenti rimangono bloccati qui. Dicono, ” sì, certo, è 1 giorno – ma in realtà, non lo è. Sono 12 mesi.” Non. È 1 giorno.

Se vuoi guardare qualcosa di diverso da payback, scegli un’altra metrica. Ma il CPP è 1 giorno. Hai chiesto quanto tempo ci vuole per l’azienda per recuperare i soldi che spende per acquisire un cliente. Per CPP inferiori o uguali a 12 in un mondo prepagato annuale al cento per cento, la risposta è un giorno.

Diventa più difficile. Immagina un’azienda che vende in una categoria appiccicosa (ad esempio, dove la vita tipica può essere di 10 anni) e quindi è un acquisto ad alta considerazione in cui i potenziali clienti fanno valutazioni approfondite prima di prendere una decisione (ad esempio, ERP). Come risultato di tutto ciò che i compiti a casa, i clienti sono felici di firmare contratti lunghi e quindi l’azienda fa solo 3 anni contratti prepagati. Ora, diamo un’occhiata al periodo di recupero del CAC. Adattando le nostre regole di cui sopra, qualsiasi output della formula superiore a 36 mesi dovrebbe essere arrotondato in multipli di 36 mesi e, allo stesso modo, qualsiasi output inferiore o uguale a 36 mesi dovrebbe essere arrotondato a 1 giorno.

Ci risiamo. Diciamo che la formula CAC Payback Period produce 33 mesi. È il vero CPP 33 mesi o 1 giorno? Stesso argomento. È 1 giorno. Ma la formula emette 33 mesi. Sì, ma il tempo di recupero CAC è di 1 giorno. Se vuoi guardare qualcos’altro, scegli un’altra metrica.

Diventa ancora più difficile. Ora immaginate una società che fa metà 1-anno offerte e metà 3-anno offerte (su una base ponderata ARR). Supponiamo che abbia un rapporto CAC di 1,5, 75% margini lordi di sottoscrizione, e quindi un periodo di ammortamento CAC nozionale di 24 mesi. Vediamo cosa succede davvero usando un modello:

Usando questo modello, puoi vedere che il periodo di ammortamento CAC effettivo è di 1 giorno. Perché? Dobbiamo recuperare 1,5 milioni di dollari in CAC. Il giorno 1 fatturiamo $2.0 M, con conseguente margin 1.5 M di margine di contributo, e lasciando così $0 in CAC che deve essere recuperato.

Mentre non ho ancora ideato regole generali di arrotondamento per questa situazione, il modello dimostra ancora una volta il punto chiave – che il mix di 1 anno e 3 anni struttura di pagamento confonde la formula CPP risultante in un CPP nozionale di 24 mesi, quando in realtà è di nuovo 1 giorno. Se vuoi fare regole di arrotondamento fai attenzione alla tentazione di trattare la durata media del contratto (ACD) come un arrotondamento multiplo perché non è corretto-mentre l’ACD è di 2 anni nell’esempio precedente, non un singolo cliente ti paga a intervalli di due anni: la metà ti paga ogni anno mentre la metà ti paga ogni tre. Quella complessità, combinata con la realtà che il mix è piuttosto improbabile che sia 50/50, suggerisce che è solo più facile usare un modello che elaborare una formula di arrotondamento generalizzata.

Ma tirando indietro, assicuriamoci di guidare il punto chiave a casa. Il periodo di ammortamento CAC è la metrica SaaS più spesso fraintesa perché le persone dimenticano che le metriche di ammortamento riguardano il rischio, non il ritorno e perché le formule di base, come quelle di molte metriche SaaS, assumono un modello mensile che semplicemente non si applica nel mondo SaaS aziendale di oggi e non riescono a gestire casi comuni come i contratti

# # #

Note

Questa è un’enorme omissione per una metrica definita in termini di MRR e che assume quindi un modello di business mensile. Come mostra l’esempio, la formula (che non tiene conto del churn) emette un recupero CAC di 33 mesi, ma in realtà non lo è mai. Una bella differenza!

Se volevo essere ancora più rigoroso, direi che non si dovrebbe includere margine lordo di sottoscrizione nel calcolo del periodo di ammortamento CAC. Se il tuo rapporto CAC è 1.0 e fai contratti annuali prepagati, recuperi immediatamente il 100% del tuo investimento CAC il giorno 1. Sì, un nuovo cliente viene fornito con una responsabilità futura allegata (è necessario sostenere i costi di gestione del servizio per loro per un anno), ma se stai guardando una metrica di rimborso che non dovrebbe avere importanza. Hai riavuto i tuoi soldi. Sì, andando avanti, è necessario spendere circa il 30% (un tipico abbonamento INGRANAGGI figura) di quei soldi nel corso del prossimo anno per pagare per il funzionamento del servizio, ma hai ottenuto i vostri soldi indietro in un giorno. Payback è 1 giorno, non 1/0. 7 = 17 mesi come la formula calcola.