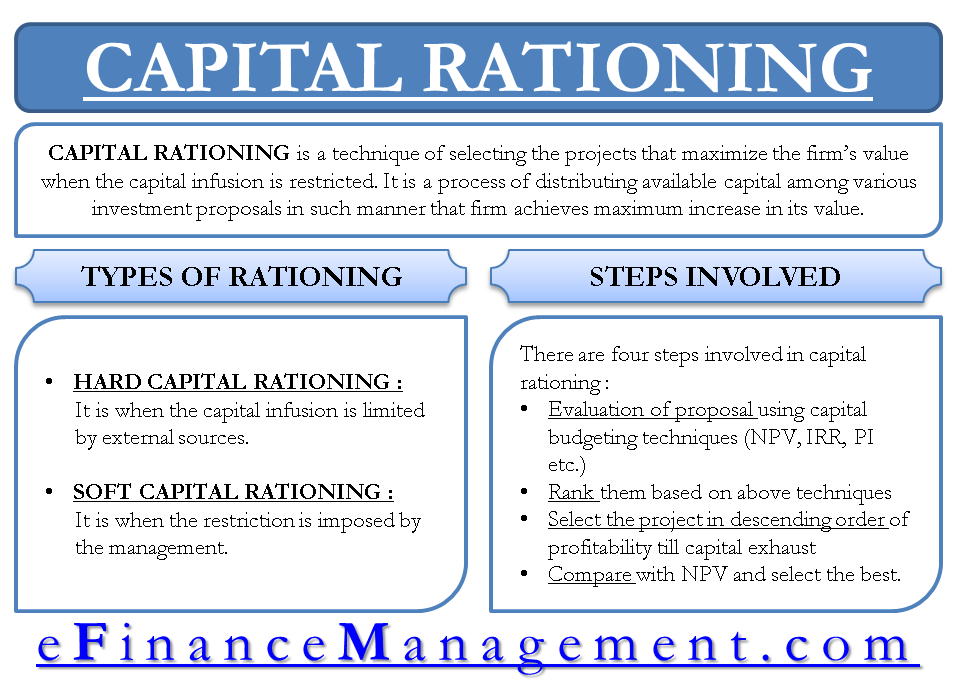

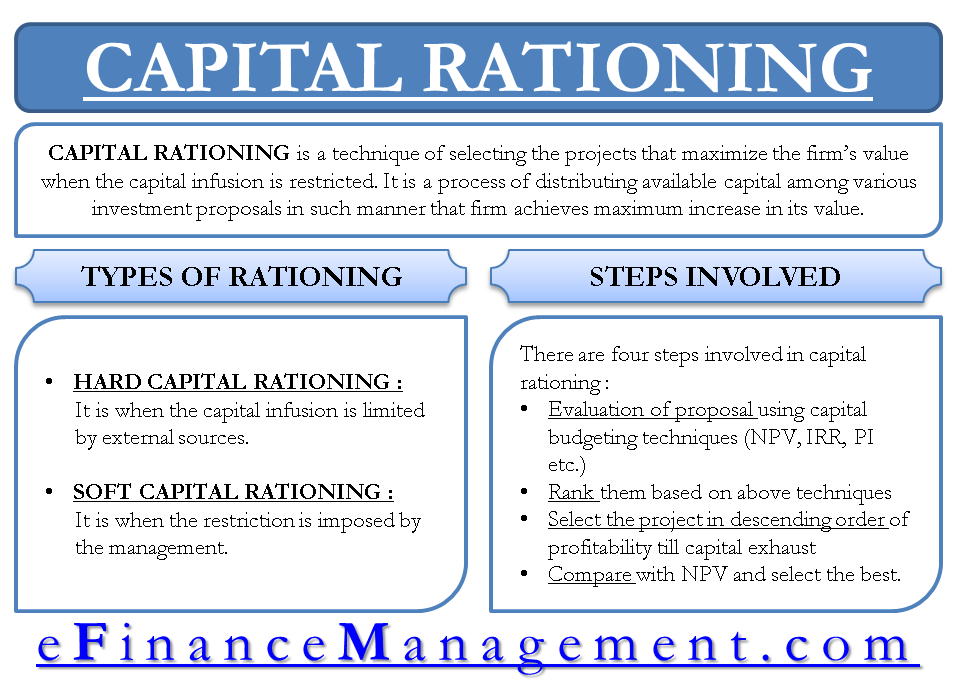

Kapitalransonering är en teknik för att välja de projekt som maximerar företagets värde när kapitalinfusionen är begränsad. Två typer av kapitalransonering är mjuk och hård kapitalransonering. Beräkningen och metoden föreskriver att arrangera projekt i fallande ordning efter deras lönsamhet baserat på IRR, NPV och PI och välja den optimala kombinationen.

många gånger kan ett företag stöta på en situation när det har olika lönsamma investeringsförslag. Kan det ta dem alla för utförande? Inte alltid för att de flesta gånger finns kapitalbegränsningar. Denna begränsning kan bero på företagets investeringspolitik och samtidigt är det inte möjligt att förvärva obegränsat kapital till en kapitalkostnad. I en sådan situation skulle finanschefen acceptera en kombination av dessa projekt, totalt mindre än kapitaltaket, för att uppnå maximering av rikedom. Denna process för utvärdering och urval av ett projekt kallas kapitalransonering.

definition av Kapitalransonering

det kan definieras som en process för att fördela tillgängligt kapital mellan de olika investeringsförslagen på ett sådant sätt att företaget uppnår maximal värdeökning.

typer av Kapitalransonering

baserat på källan till begränsning av kapitalet finns det två typer av kapitalransonering, nämligen. hård kapitalransonering och mjuk kapitalransonering.

Mjuk Kapitalransonering:

det är när begränsningen införs av ledningen.

hård Kapitalransonering:

det är när kapitalinfusionen begränsas av externa källor.

fördelar och nackdelar med Kapitalransonering

Kapitalransoneringsbeslut

Kapitalransoneringsbeslut av chefer fattas för att uppnå optimalt utnyttjande av tillgängligt kapital. Det är inte fel att säga att alla investeringar med positiv NPV bör accepteras men samtidigt råder grundverkligheten att tillgången på kapital är begränsad. Alternativet att uppnå det bästa är uteslutet och därför är ett rationellt tillvägagångssätt att få ut det mesta av det tillgängliga kapitalet.

Kapitalransoneringsmetod

metoden för kapitalransonering kan delas i fyra steg. Stegen är

- utvärdering av alla investeringsförslag med hjälp av kapitalbudgeteringsteknikerna för nuvärde (NPV), intern avkastning (IRR) och lönsamhetsindex (PI)

- rangordna dem baserat på olika kriterium, nämligen. NPV, IRR och lönsamhetsindex

- Välj projekten i fallande ordning efter deras lönsamhet tills kapitalbudgeten avgaser baserat på varje kapitalbudgeteringsteknik.

- jämför resultatet av varje teknik med avseende på total NPV och välj det bästa av det.

Kapitalbudgetberäkning med exempel

Antag att vi har följande lista över projekt med nedan nämnda kassautflöde och deras utvärderingsresultat baserat på IRR, NPV och PI tillsammans med deras respektive ranking. Kapitaltaket för investeringar är till exempel 650.

| utvärdering | rankning | ||||||

| projekt | initialt kassautflöde | IRR | NPV | PI | IRR | NPV | PI |

| A | 350 | 0.19 | 150.00 | 1.43 | 6 | 2 | 5 |

| B | 300 | 0.28 | 420.00 | 2.40 | 2 | 1 | 1 |

| C | 250 | 0.26 | 10.00 | 1.04 | 3 | 6 | 6 |

| av | 150 | 0.20 | 100.00 | 1.67 | 5 | 5 | 4 |

| i | 100 | 0.37 | 110.00 | 2.10 | 1 | 4 | 3 |

| F | 100 | 0.25 | 130.00 | 2.30 | 4 | 3 | 2 |

i tabellen, om vi väljer baserat på enskild metod, kommer vi fram till följande resultat:

| IRR | NPV | PI | ||||||||||

| projekt | ICO | NPV | IRR | projekt | ICO | NPV | projekt | ICO | NPV | PI | ||

| E | 100 | 110 | 0.37 | B | 300 | 420 | B | 300 | 420 | 2.4 | ||

| B | 300 | 420 | 0.28 | till | 350 | 150 | F | 100 | 130 | 2.3 | ||

| C | 250 | 10 | 0.26 | i | 100 | 110 | 2.1 | |||||

| D | 150 | 100 | 1.67 | |||||||||

| totalt | 650 | 540 | totalt | 650 | 570 | totalt | 650 | 760 | ||||

resultaten är ganska uppenbara och vi kommer att gå med B,F,E och D för att uppnå maximalt värde på 760.

Observera att för grundläggande förståelse har vi tagit ett enkelt exempel inspirerat av boken ”Fundamentals of Financial Management” av Van Horne och Wachowicz.