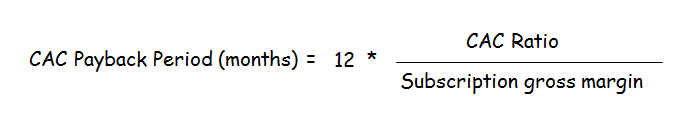

cea mai neînțeleasă metrică software-as-a-service (SaaS) pe care am întâlnit-o este perioada de rambursare CAC (CPP), o metrică compusă care este în general definită ca lunile de marjă de contribuție pentru a plăti înapoi costul achiziționării unui client. Bessemer definește CPP ca:

mă cert cu unele dintre Bessemerismele din definiție. De exemplu, (1) Majoritatea companiilor SaaS de întreprindere ar trebui să utilizeze venituri recurente anuale (ARR), Nu venituri recurente lunare (MRR), deoarece majoritatea companiilor de întreprinderi fac contracte anuale, nu lunare, (2) conceptul MRR „angajat” este o depășire, deoarece include putina „anticipată”, care este practic imposibil de măsurat și adesea necunoscută și (3) nu știu de ce folosesc perioada anterioară atât pentru costurile S&M, cât și pentru noul arr – aproape toți ceilalți folosesc perioada anterioară S&m împărțit arr în calculele costurilor de achiziție a clienților (cac) pe teoria care durează trimestrul s & m a generat noul arr din acest trimestru.

trecerea la nomenclatura ARR, și cu o scamatorie rapidă de mână matematică pentru simplificare, am defini perioada de recuperare a investiției CAC (CPP), după cum urmează:

să rulăm câteva numere.

- dacă compania dvs. are un raport CAC de 1,5 și marje brute de abonament de 75%, atunci CPP-ul dvs. = 24 de luni.

- dacă compania dvs. are un raport CAC de 1,2 și marje brute de abonament de 80%, atunci CPP-ul dvs. = 18 luni.

- dacă compania dvs. are un raport CAC de 0.8 și marjele brute de abonament de 80%, apoi CPP = 12 luni.

totul pare destul de simplu, nu? Nu așa de repede. Există două lucruri care confundă în mod constant oamenii atunci când se uită la CAC perioada de recuperare a investiției (CPP).

- uită că valorile de amortizare sunt valori de risc, nu valori de returnare

- nu reușesc să interpreteze corect impactul contractelor anuale sau multianuale

valorile de rambursare sunt pentru risc, nu returnează

întrebare rapidă, de bază MBA: aveți două proiecte, ambele necesită o investiție de 100 de unități și aveți doar 100 de unități de investit. Pe care o alegi?

- proiectul A: care are o perioadă de rambursare de 12 luni

- proiectul B: care are o perioadă de rambursare de 6 luni

rapid, pe care îl alegeți? Ei bine, proiectul B. Duh. Dar așteptați — acum vă spun asta:

- proiectul A are o valoare actuală netă (van) de 500 de unități

- proiectul B are o van de 110 unități

Ei bine, nu te simți prost pentru alegerea proiectului B?

rambursarea se referă la cât timp sunt angajați banii dvs. (deci nu pot fi folosiți pentru alte proiecte) și la risc (ceea ce înseamnă că s-ar putea să nu-i primiți înapoi). Răzbunarea nu-ți spune nimic despre întoarcere. În bugetarea capitalului, NPV vă spune despre returnare. Într-o afacere SaaS, valoarea pe viață a clientului (LTV) vă spune despre returnare.

există situații în care are mult sens să te uiți la CPP. De exemplu, dacă rulați un serviciu SaaS lunar cu o rată ridicată de putinei, atunci ai nevoie să te uiți atent cât de mult te pune banii la risc, deoarece există o șansă foarte reală nu va recupera investiția CAC, să nu mai vorbim obține orice rentabilitate pe ea. Luați în considerare o companie lunară SaaS cu un cost de achiziție a clienților de 3500 USD, o marjă brută de abonament de 70%, o taxă lunară de 150 USD și 3% lunar. Voi calcula raportul și voi examina recuperarea CAC a unei cohorte de 100 de clienți.

în timp ce formula CPP emite o perioadă lungă de 33,3 luni CAC amortizare, realitatea este mult, mult mai rău. O problemă cu formula CPP este că nu ține cont de putină și cât de expusă este o cohortă — cu cât clienții au mai multe șanse să nu se reînnoiască în perioada de rambursare, cu atât mai mult trebuie să luați în considerare posibilitatea nereînnoirii în matematica dvs. În acest exemplu, atunci când cont în mod corespunzător pentru putinei, aveți încă $6 în valoare de CAC pentru a recupera după 30 de ani! Tu literalmente nu te întorci CAC ta.

Soapbox: acesta este un alt caz în care utilizarea unui model este infinit preferabilă analizei back-of-the-envelope (BOTE) folosind metrici SaaS. Dacă doriți să înțelegeți finanțele unei companii SaaS, atunci construiți un model bazat pe șofer și variați driverele. În acest caz și multe altele, analiza BOTE eșuează din cauza complexității subtile, în timp ce un model bine construit va produce întotdeauna răspunsuri corecte, chiar dacă acestea sunt contra-intuitive.

lăsând la o parte astfel de cazuri, problema reală cu a fi prea concentrat pe perioada de recuperare CAC este că CPP este o valoare de risc care nu vă spune nimic despre returnări. Companiile sunt în afaceri pentru a obține randamente, nu pur și simplu pentru a minimiza riscul, deci pentru a analiza corect o afacere SaaS trebuie să ne uităm la ambele.

impactul contractelor preplătite anuale și multianuale asupra perioadei de rambursare CAC

formula CPP produce o perioadă de rambursare în luni, dar majoritatea întreprinderilor SaaS de astăzi rulează pe un ritm anual. În ciuda prețurilor care uneori sunt încă declarate pe utilizator, pe lună, companiile SaaS și-au dat seama cu ani în urmă că clienții întreprinderii preferau contractele anuale și de fapt nu le plăcea facturarea lunară. La fel cum MRR este un pic de relicvă din vechile zile SaaS, la fel este și o perioadă de recuperare CAC declarată în luni.

într-o lume a contractelor preplătite anuale de o sută la sută, formula CPP ar trebui să producă în multipli de 12, rotunjind pentru toate valorile mai mari de 12. De exemplu, dacă perioada de rambursare CAC a unei companii este în mod noțional de 13 luni, în realitate este de 24 de luni, deoarece restul de 1/13 din cost nu este colectat până la a doua plată a unui client în luna 24. (Și asta numai dacă Clientul alege să reînnoiască — vezi mai sus discuția despre putinei.)

într-o lume anuală preplătită, dacă perioada dvs. de rambursare CAC este mai mică sau egală cu 12 luni, atunci ar trebui rotunjită la o zi, deoarece facturați întregul an în avans și simultan. Chiar dacă formula spune CPP este noțional 12.0 luni, într-o lume anuală prepaid banii de investiții CAC este la risc pentru doar o zi.

deci, stai puțin. Care este perioada reală de recuperare a CAC în acest caz? 12,0 luni sau 1 zi? Este 1 zi.

oricine susține 12,0 luni uită punctul metricii. Perioadele de rambursare sunt valori de risc și măsurate în funcție de timpul necesar pentru a vă recupera investiția . Dacă doriți să vă uitați la eficiența S&M, uitați-vă la raportul CAC. Dacă doriți să știți despre eficiența rulării serviciului SaaS, uitați-vă la marjele brute de abonament. Dacă doriți să vorbiți despre valoarea vieții, atunci uitați-vă la LTV/CAC. Perioada de rambursare CAC este o valoare de risc care măsoară cât timp investiția CAC este „pe masă” înainte de a fi rambursată. În acest caz, cele 12 luni generate de formula standard sunt incorecte, deoarece formula ratează plata anticipată, iar răspunsul corect este de 1 zi.

o mulțime de oameni foarte inteligenți se blochează aici. Ei spun: „da, sigur, este 1 zi – dar într-adevăr, nu este. Sunt 12 luni.”Nu. Este 1 zi.

dacă doriți să vă uitați la altceva decât la rambursare, alegeți o altă valoare. Dar CPP este de 1 zi. Ați întrebat cât durează compania pentru a recupera banii cheltuiți pentru a achiziționa un client. Pentru CPP-urile mai mici sau egale cu 12 într-o lume preplătită anuală de o sută la sută, răspunsul este o zi.

devine mai greu. Imaginați-vă o companie care vinde într-o categorie lipicioasă (de exemplu, unde durata de viață tipică poate fi de 10 ani) și, prin urmare, este o achiziție cu mare considerație în care clienții potențiali fac evaluări profunde înainte de a lua o decizie (de exemplu, ERP). Ca urmare a tuturor temelor, clienții sunt fericiți să semneze contracte lungi și, prin urmare, compania face doar contracte preplătite pe 3 ani. Acum, să ne uităm la perioada de recuperare CAC. Adaptând regulile noastre de mai sus, orice ieșire din formula mai mare de 36 de luni ar trebui rotunjită în multipli de 36 de luni și, în mod similar, orice ieșire mai mică sau egală cu 36 de luni ar trebui rotunjită la 1 zi.

iar începem. Spuneți că formula perioadei de recuperare CAC produce 33 de luni. Este CPP real 33 luni sau 1 zi? Același argument. Este 1 zi. Dar formula produce 33 de luni. Da, dar timpul de recuperare CAC este de 1 zi. Dacă doriți să vă uitați la altceva, alegeți o altă valoare.

devine și mai greu. Acum imaginați-vă o companie care face oferte de jumătate de 1 an și oferte de jumătate de 3 ani (pe o bază ponderată ARR). Să presupunem că are un raport CAC de 1,5, 75% marjele brute de abonament, și, astfel, o perioadă de amortizare noțională CAC de 24 de luni. Să vedem ce se întâmplă cu adevărat folosind un model:

folosind acest model, puteți vedea că perioada reală de recuperare a CAC este de 1 zi. De ce? Trebuie să recuperăm 1,5 milioane de dolari în CAC. În ziua 1 facturăm $2.0 M, rezultând $ 1.5 M în marja de contribuție, lăsând astfel $0 în CAC care trebuie recuperată.

deși nu am conceput încă reguli generale de rotunjire pentru această situație, modelul demonstrează din nou punctul cheie – că amestecul de structură de plată de 1 an și 3 ani confundă formula CPP rezultând un CPP noțional de 24 de luni, când în realitate este din nou 1 zi. Dacă doriți să faceți reguli de rotunjire feriți-vă de tentația de a trata durata medie a contractului (ACD) ca un multiplu de rotunjire, deoarece este incorect — în timp ce ACD este de 2 Ani în exemplul de mai sus, niciun client nu vă plătește la intervale de doi ani: jumătate te plătesc în fiecare an, în timp ce jumătate te plătesc la fiecare trei. Această complexitate, combinată cu realitatea că mixul este destul de puțin probabil să fie 50/50, sugerează că este mai ușor să folosești un model decât să concepi o formulă de rotunjire generalizată.

dar trăgând înapoi în sus, să ne asigurăm că conducem punctul cheie acasă. Perioada de rambursare CAC este cea mai des înțeleasă metrică SaaS, deoarece oamenii uită că valorile de rambursare se referă la risc, nu la returnare și pentru că formulele de bază – cum ar fi cele pentru multe valori SaaS – presupun un model lunar care pur și simplu nu se aplică în lumea SaaS a întreprinderilor de astăzi și nu reușesc să se ocupe de cazuri obișnuite, cum ar fi contractele preplătite anuale sau multianuale.

# # #

Note

aceasta este o omisiune uriașă pentru o valoare care a fost definită în termeni de MRR și care presupune astfel un model de afaceri lunar. După cum arată exemplul, formula (care nu ține cont de putinei) ieșiri o recuperare a CAC de 33 luni, dar în realitate nu este niciodată. Destul de o diferență!

dacă aș vrea să fiu și mai riguros, aș argumenta că nu ar trebui să includeți marja brută de abonament în calculul perioadei de rambursare CAC. Dacă raportul CAC este de 1,0 și faceți contracte anuale preplătite, atunci recuperați imediat 100% din investiția CAC în ziua 1. Da, un client nou vine cu o răspundere viitoare atașată (trebuie să suportați costurile de funcționare a serviciului pentru ei timp de un an), dar dacă vă uitați la o valoare de rambursare care nu ar trebui să conteze. Ți-ai primit banii înapoi. Da, mergând mai departe, trebuie să cheltuiți aproximativ 30% (o cifră tipică de abonament) din acești bani în anul următor pentru a plăti pentru operarea serviciului, dar v-ați recuperat banii într-o singură zi. Rambursarea este de 1 zi, nu de 1/0, 7 = 17 luni, după cum calculează formula.