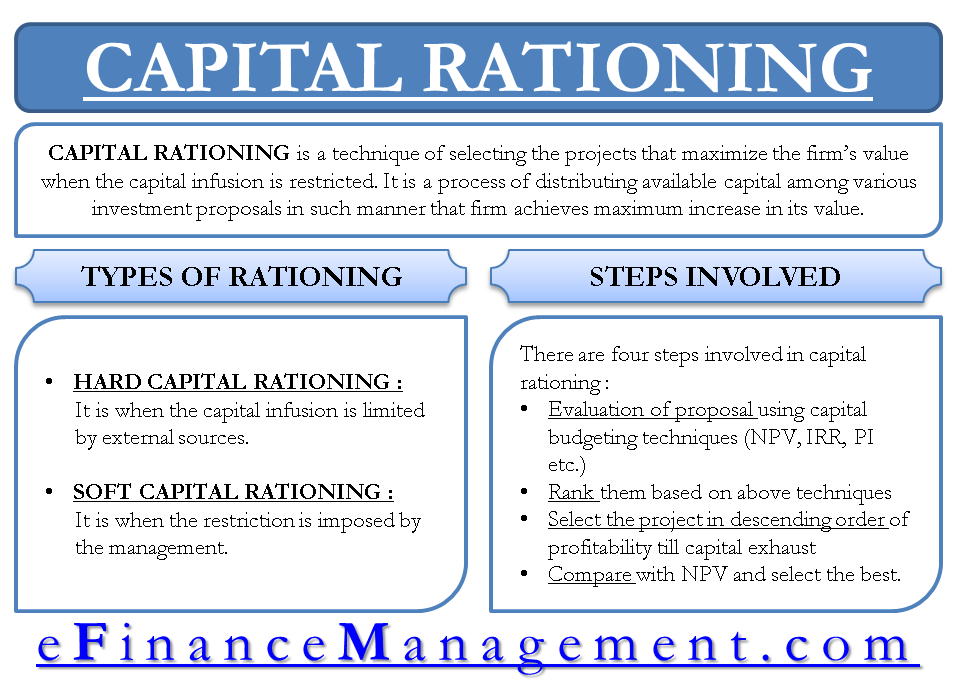

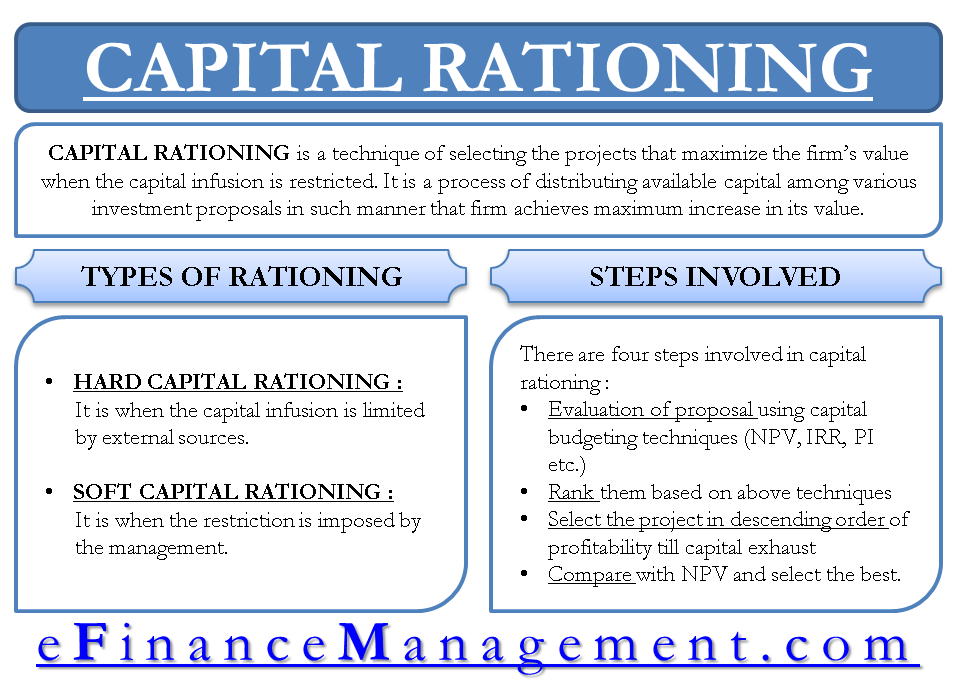

Le rationnement du capital est une technique de sélection des projets qui maximisent la valeur de l’entreprise lorsque l’injection de capital est restreinte. Deux types de rationnement du capital sont le rationnement du capital doux et le rationnement du capital dur. Le calcul et la méthode prescrivent d’organiser les projets par ordre décroissant de leur rentabilité en fonction du TRI, de la VAN et de l’IP et de sélectionner la combinaison optimale.

Plusieurs fois, une entreprise peut rencontrer une situation où elle a diverses propositions d’investissement rentables. Peut-il tous les prendre pour exécution? Pas toujours parce que la plupart du temps, il y a des restrictions de capital. Cette restriction peut être due à la politique d’investissement de l’entreprise et en même temps, il n’est pas possible d’acquérir un capital illimité à un coût du capital. Dans une telle situation, le directeur financier accepterait une combinaison de ces projets, totalisant moins que le plafond du capital, pour maximiser la richesse. Ce processus d’évaluation et de sélection d’un projet s’appelle le rationnement des capitaux.

Définition du rationnement du capital

Il peut être défini comme un processus de répartition du capital disponible entre les différentes propositions d’investissement de manière à ce que l’entreprise obtienne une augmentation maximale de sa valeur.

Types de rationnement du capital

Selon la source de restriction imposée au capital, il existe deux types de rationnement du capital, à savoir. rationnement dur du capital et rationnement doux du capital.

Rationnement Doux du Capital:

C’est lorsque la restriction est imposée par la direction.

Rationnement du capital dur:

C’est lorsque l’injection de capital est limitée par des sources externes.

Avantages et inconvénients du rationnement du capital

Décisions de rationnement du capital

Les décisions de rationnement du capital prises par les gestionnaires sont prises pour atteindre l’utilisation optimale du capital disponible. Il n’est pas faux de dire que tous les investissements avec une VAN positive doivent être acceptés mais en même temps, la réalité fondamentale prévaut que la disponibilité du capital est limitée. L’option d’obtenir le meilleur est exclue et, par conséquent, une approche rationnelle consiste à tirer le meilleur parti du capital disponible.

Méthode de rationnement du capital

La méthode de rationnement du capital peut être divisée en quatre étapes. Les étapes sont

- L’évaluation de toutes les propositions d’investissement à l’aide des techniques de budgétisation en capital de la Valeur actualisée Nette (VAN), du Taux de Rendement Interne (TRI) et de l’Indice de Rentabilité (PI)

- Les classent en fonction de divers critères à savoir. VAN, TRI et Indice de rentabilité

- Sélectionnez les projets dans l’ordre décroissant de leur rentabilité jusqu’à épuisement du budget d’investissement en fonction de chaque technique de budgétisation d’investissement.

- Comparez le résultat de chaque technique par rapport à la VAN totale et sélectionnez le meilleur.

Calcul du budget des immobilisations avec l’exemple

Supposons que nous avons la liste suivante des projets avec des sorties de trésorerie mentionnées ci-dessous et leurs résultats d’évaluation basés sur le TRI, la VAN et l’IP ainsi que leurs classements respectifs. Le plafond de capital pour l’investissement est, disons, de 650.

| Évaluation | Classement | ||||||

| Projets | Sorties de trésorerie initiales | TRI | VAN | PI | TRI | VAN | PI |

| A | 350 | 0.19 | 150.00 | 1.43 | 6 | 2 | 5 |

| D | 300 | 0.28 | 420.00 | 2.40 | 2 | 1 | 1 |

| C | 250 | 0.26 | 10.00 | 1.04 | 3 | 6 | 6 |

| De | 150 | 0.20 | 100.00 | 1.67 | 5 | 5 | 4 |

| EN | 100 | 0.37 | 110.00 | 2.10 | 1 | 4 | 3 |

| D | 100 | 0.25 | 130.00 | 2.30 | 4 | 3 | 2 |

Dans le tableau, si nous sélectionnons en fonction de la méthode individuelle, nous arriverons au résultat suivant:

| IRR | VAN | PI | ||||||||||

| Projets | ICO | VAN | IRR | Projets | ICO | NPV | Projets | ICO | VAN | PI | ||

| E | 100 | 110 | 0.37 | D | 300 | 420 | D | 300 | 420 | 2.4 | ||

| D | 300 | 420 | 0.28 | À | 350 | 150 | D | 100 | 130 | 2.3 | ||

| C | 250 | 10 | 0.26 | En | 100 | 110 | 2.1 | |||||

| D | 150 | 100 | 1.67 | |||||||||

| Total | 650 | 540 | Total | 650 | 570 | Total | 650 | 760 | ||||

Les résultats sont assez évidents et nous irons avec B, F, E et D pour atteindre une valeur maximale de 760.

Veuillez noter que pour des raisons de compréhension de base, nous avons pris un exemple simple inspiré du livre « Fondamentaux de la gestion financière » de Van Horne et Wachowicz.