Depuis 1997, le marché des obligations catastrophes (CAT) offre au secteur de l’assurance des protections contre les catastrophes naturelles qui sont devenues plus fréquentes et plus coûteuses. Cet article explique comment fonctionnent les obligations CAT, puis examine comment leur marché a augmenté en taille, en couverture et en sophistication au cours des deux dernières décennies. Il explore également comment et pourquoi différents types d’institutions utilisent des obligations CAT pour transférer des risques d’assurance.

Le marché des obligations catastrophes est né pendant l’une des périodes les plus difficiles pour le secteur de l’assurance IARD (P &C). En 1992, l’ouragan Andrew a frappé la Floride et la côte du Golfe du Mexique, causant des dommages de 27 milliards de dollars, dont 15,5 milliards étaient couverts par une assurance.1 À l’époque, Andrew était l’ouragan le plus coûteux à avoir jamais touché terre aux États-Unis: il a conduit à la faillite de huit compagnies d’assurance et a poussé d’autres au bord de l’insolvabilité.2 À la suite des pertes subies pendant Andrew, les assureurs ont réévalué leur exposition au risque dans les zones côtières du pays. Les prix de l’assurance des propriétaires dans les collectivités côtières ont augmenté de façon marquée pour tenir compte de la possibilité de pertes importantes, et de nombreux grands assureurs et réassureurs ont d’abord réduit leur exposition aux événements catastrophiques dans les régions côtières.

Dans le but de renforcer la capacité d’assurance, les compagnies d’assurance ont acheté de plus grandes quantités de réassurance auprès de réassureurs moins touchés par Andrew. De plus, des programmes d’assurance publics financés par l’État ont été créés pour couvrir une partie des pertes spécifiquement liées à des événements catastrophiques. Cependant, la demande d’assurance liée aux catastrophes naturelles par les ménages et les entreprises a obligé les nouveaux capitaux à affluer vers la réassurance. Pour augmenter le capital disponible, le secteur de l’assurance a créé un nouvel instrument financier appelé obligation catastrophe. Une obligation CAT est un titre qui paie l’émetteur lorsqu’un risque de catastrophe prédéfini est réalisé, tel qu’un ouragan causant des pertes assurées de 500 millions de dollars ou un tremblement de terre atteignant une magnitude de 7.0 (sur l’échelle de Richter).4 Les premières obligations CAT ont été émises en 1997, donnant aux assureurs accès à des marchés financiers plus larges et offrant aux investisseurs institutionnels, tels que les fonds spéculatifs, les fonds de pension et les fonds communs de placement, la possibilité de réaliser un retour sur investissement attrayant, non corrélé avec les rendements d’autres instruments des marchés financiers, en échange de la prise en charge des risques d’assurance catastrophe.

Cette lettre de la Fed de Chicago explique comment fonctionnent les obligations CAT; comment le marché des obligations CAT a évolué au cours des 20 dernières années; et comment les assureurs, les réassureurs et les fonds d’État en cas de catastrophe utilisent les obligations CAT et pourquoi.

- Comment fonctionnent les obligations CAT : Le cas de Mariah Re Ltd.

- Structure de la liaison catastrophe

- Les avantages des obligations CAT

- Le développement du marché des obligations CAT

- Émission et encours d’obligations catastrophes, 1997-2017

- Quels types d’institutions utilisent les obligations CAT et pourquoi

- Catastrophe mondiale – émission d’obligations, par émetteur et par type de déclenchement, 1997-2017

- Le marché obligataire CAT aujourd’hui et demain

Comment fonctionnent les obligations CAT : Le cas de Mariah Re Ltd.

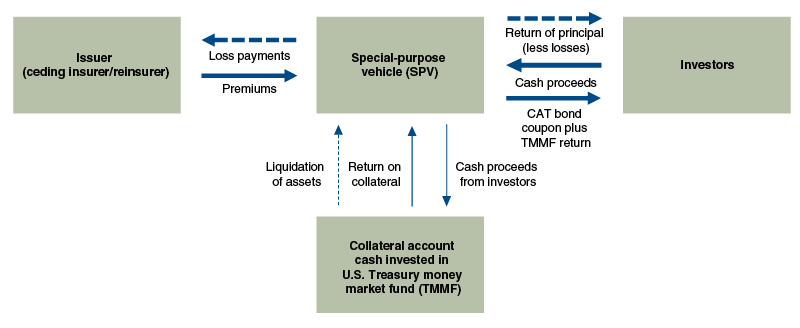

Pour comprendre le fonctionnement des obligations CAT, examinons une obligation CAT spécifique émise par Mariah Re Ltd. au nom de American Family Mutual Insurance Co. (AFMI) en novembre 2010. Mariah Re Ltd. était un véhicule à usage spécial (VPS) qui servait d’intermédiaire entre les investisseurs d’obligations CAT et AFMI, l’émetteur de l’obligation CAT (voir figure 1). Cette transaction a permis à AFMI de transférer les risques d’assurance, liés spécifiquement aux orages violents et aux tornades à travers les États-Unis, de son bilan aux investisseurs. L’accord a permis à AFMI d’indemniser jusqu’à 100 millions de dollars si les pertes estimées pour le secteur de l’assurance P & C dues aux orages violents et aux tornades à travers les États-Unis dépassaient 825 millions de dollars. Ce seuil convenu contractuellement est connu sous le nom de point de fixation du lien. Une fois le point de fixation de 825 millions de dollars atteint, AFMI recevrait une compensation de 1 $ pour chaque tranche de 1 losses de pertes supplémentaires couvertes jusqu’à la limite de 100 millions de dollars. En échange de la prise de ce risque, les investisseurs ont reçu un coupon annuel de 6,25% sur la durée de trois ans de l’obligation.5

Structure de la liaison catastrophe

Source: Adaptation par l’auteur des informations d’Artemis.

En tant que SPV dans cette affaire, Mariah Re Ltd. facilité le transfert du risque de catastrophe entre l’AFMI et les investisseurs de l’obligation CAT en gérant les transferts en espèces entre les deux parties (voir figure 1). Aux termes de la transaction, les investisseurs qui ont acheté l’obligation ont collectivement fourni au SPV 100 millions de dollars en espèces (c’est-à-dire le principal de l’obligation) à utiliser au cas où des paiements à AFMI seraient dus. L’argent récolté par la vente des obligations a ensuite été investi dans un fonds du marché monétaire du Trésor américain. À son tour, AFMI a fourni au SPV des primes annuelles de 6,25 millions de dollars (0,0625 × 100 millions de dollars) — qui, avec les rendements des liquidités investies du fonds du marché monétaire du Trésor, ont été transmis aux investisseurs. Dans le cas où aucun versement à AFMI n’aurait été nécessaire, les 100 millions de dollars de produit auraient été liquidés du compte de garantie à la fin de la durée de trois ans de l’obligation et restitués aux investisseurs. Cependant, les investisseurs dans la Mariah Re Ltd. CAT bond n’a pas eu autant de chance.

Au printemps 2011, la société Mariah Re Ltd. l’affaire a rapidement tourné au sud pour les investisseurs lorsque de multiples tornades ont éclaté dans le sud-est et le Midwest. Rien qu’en avril et en mai, un total de 983 tornades ont touché le pays, causant la mort de 498 personnes et des dommages totalisant 21 milliards de dollars.6

Un modélisateur de catastrophe indépendant, AIR Worldwide, a été chargé de déterminer le montant des pertes du secteur de l’assurance P &C couvertes par l’accord. Pendant la saison des tornades de 2011 (la plus meurtrière et la plus coûteuse aux États-Unis). selon la National Oceanic and Atmospheric Administration), les pertes se sont rapidement accumulées; et au 31 octobre, l’estimation des pertes de l’industrie par AIR Worldwide avait atteint 836,6 millions de dollars. Compte tenu du point de fixation de 825 millions de dollars de l’obligation, cela signifiait que les investisseurs feraient face à une perte d’au moins 11,6 millions de dollars du capital de l’obligation. Puis, le 28 novembre 2011, la situation s’est aggravée pour les investisseurs lorsque AIR Worldwide a changé la désignation des pertes dues à une tempête au Kansas de « non-métro » à « métro. »Étant donné que les estimations des pertes industrielles d’AIR Worldwide accordaient un poids plus important aux pertes de la région métropolitaine, ce changement a fait grimper les pertes industrielles estimées à 954,6 millions de dollars, effaçant complètement le capital des investisseurs et fournissant à AFMI la couverture complète des pertes de 100 millions de dollars offerte en vertu de l’accord.7

Les avantages des obligations CAT

Les obligations CAT offrent aux assureurs une alternative à la réassurance traditionnelle et permettent de transférer le risque de catastrophe à un plus grand nombre d’investisseurs. Mais pourquoi les assureurs utilisent-ils des obligations CAT pour commencer, et quel est l’attrait pour les investisseurs?

Les obligations CAT sont attrayantes pour les assureurs pour un certain nombre de raisons. Contrairement à la réassurance traditionnelle où il est possible pour le réassureur de ne pas payer suite à un événement de perte, les obligations CAT sont garanties à 100% et structurées pour éliminer le risque de contrepartie. La structure la plus couramment utilisée aujourd’hui consiste à placer le produit des investisseurs dans un compte de garantie sécurisé, puis à investir les liquidités de ce compte dans des instruments du marché monétaire du Trésor (encore une fois, voir la figure 1). Les obligations CAT offrent également la possibilité d’engagements pluriannuels, alors que la plupart des contrats de réassurance sont d’une durée d’un an. Un engagement pluriannuel permet aux émetteurs d’obligations CAT de bloquer les prix sur une période prolongée. Enfin, les obligations CAT ont permis de réduire les coûts liés à la diversification de l’exposition des assureurs au risque de catastrophe naturelle : en attirant d’autres sources de capitaux (par ex. fonds spéculatifs, fonds souverains, fonds de pension et fonds communs de placement) afin de concurrencer la réassurance traditionnelle (généralement adossée à des capitaux propres des actionnaires des réassureurs), les obligations CAT exercent une pression à la baisse sur les prix de la réassurance (et la volatilité des prix) tout en augmentant le capital total disponible pour le transfert des risques d’assurance.8

Pour les investisseurs, l’attrait des obligations CAT est double. Premièrement, les obligations CAT ne sont en grande partie pas corrélées avec les rendements des autres instruments des marchés financiers. L’incidence des ouragans et des tornades n’est en grande partie pas liée à l’activité économique et financière. Pendant la crise financière, les prix des obligations CAT n’ont pratiquement pas été affectés. Une exception notable a été l’effondrement des prix des obligations CAT avec Lehman Brothers en tant que contrepartie.9 Cela dit, il y a des cas où des pertes d’obligations CAT pourraient survenir en même temps qu’un ralentissement de l’économie dans son ensemble. Par exemple, si un tremblement de terre de forte magnitude devait frapper la région de la baie de San Francisco, il pourrait y avoir à la fois des pertes substantielles sur de nombreuses obligations catastrophes et des baisses importantes des cours des actions. Deuxièmement, historiquement, les obligations CAT ont fourni de solides rendements, aidant à attirer d’autres sources de capitaux sur les marchés de l’assurance.10

Le développement du marché des obligations CAT

Au cours des 20 dernières années, le marché des obligations CAT est passé d’une petite partie du paysage de l’assurance à un outil essentiel pour gérer les pertes assurées en cas de catastrophe naturelle. Alors que l’ouragan Andrew en 1992 a stimulé la création du marché obligataire CAT en 1997, trois événements principaux ont façonné sa croissance depuis sa création: L’ouragan Katrina en 2005, la crise financière de 2008 et la période de bas taux d’intérêt post-crise.

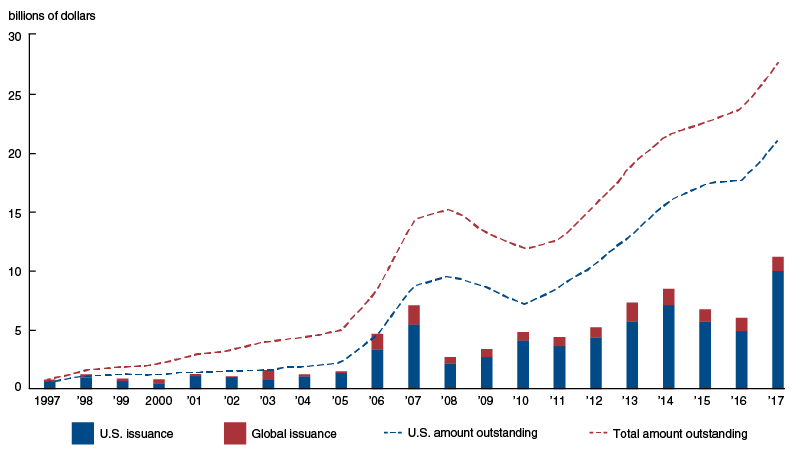

Le premier grand changement sur le marché des obligations CAT a suivi l’ouragan Katrina — la catastrophe naturelle la plus coûteuse de l’histoire des États-Unis. De 1997 à 2005, les émissions d’obligations CAT ont été stables mais faibles, se chiffrant en moyenne à 1,2 milliard de dollars par an.11 Les émissions antérieures à Katrina étaient également concentrées parmi un petit nombre d’assureurs. Entre 1997 et 2005, Swiss Re et USAA ont représenté respectivement 20% et 17% du total des émissions. Mais les obligations CAT ont gagné en popularité comme moyen de diversifier les risques après que les pertes assurées de 62 milliards de dollars de Katrina ont épuisé le capital de réassurance et provoqué un bond des prix de la réassurance.12 La flambée des prix de la réassurance a attiré des capitaux importants sur le marché des obligations CAT. Cet afflux de capitaux a permis aux émetteurs d’obligations CAT d’afficher des années consécutives d’émissions record — 4,7 milliards de dollars en 2006 et 7,1 milliards de dollars en 2007 (voir figure 2).

Émission et encours d’obligations catastrophes, 1997-2017

Cependant, l’émission d’obligations CAT s’est effondrée pendant la crise financière qui a suivi la faillite de Lehman Brothers en septembre 2008, qui avait joué le rôle de contrepartie dans certaines transactions majeures. Les investisseurs ont déterminé que les structures de garanties sous-jacentes qui étaient typiques des opérations sur obligations CAT à l’époque les exposaient à un risque de contrepartie trop élevé. Ces préoccupations ont entraîné l’arrêt complet de l’émission d’obligations CAT entre septembre 2008 et janvier 2009, jusqu’à ce que des structures de contrepartie plus sûres soient développées. Après l’effondrement de Lehman, les structures SPV qui investissaient des garanties dans des fonds du marché monétaire du Trésor américain sont devenues la norme.13 Ainsi, au quatrième trimestre de 2009, les investisseurs sont revenus sur le marché des obligations CAT — à hauteur de 1,6 milliard de dollars en nouvelles émissions rien qu’au cours de ce trimestre.

Le marché des obligations CAT a connu une forte croissance au cours des années d’après-crise. Par exemple, le montant des obligations CAT en circulation a plus que doublé entre 2010 et 2017 (voir figure 2). L’environnement persistant de taux d’intérêt bas a été un moteur important de l’introduction de capitaux non liés à l’industrie de l’assurance sur le marché des obligations CAT. Avec des rendements des obligations du Trésor à long terme à des niveaux records et des spreads serrés dans les obligations d’entreprise, de nombreux investisseurs institutionnels ont été attirés par les rendements relativement plus élevés, ainsi que le risque non corrélé, qu’offrent les obligations catastrophes. En outre, les améliorations apportées à la modélisation des obligations catastrophes ont permis aux émetteurs d’obligations CAT de garantir un plus large éventail de risques et aux investisseurs institutionnels d’évaluer plus facilement les risques sous-jacents.14

Quels types d’institutions utilisent les obligations CAT et pourquoi

En général, les obligations CAT sont émises par trois types d’institutions différentes: les compagnies d’assurance, les réassureurs et les fonds d’État en cas de catastrophe. Ces trois types d’institutions utilisent des obligations CAT de manière distincte pour décharger leurs risques d’assurance spécifiques. Une caractéristique importante des obligations CAT qui a tendance à différer selon les types d’émetteurs est le déclencheur, c’est—à-dire le mécanisme utilisé pour déterminer quand les paiements doivent être effectués à l’émetteur d’obligations.

Il existe trois types courants de déclencheurs d’une obligation CAT : indemnité, perte industrielle et paramétrique. L’indemnisation déclenche des paiements d’obligations CAT de base sur les pertes d’assurance réelles subies par l’émetteur et fonctionne de manière similaire à la réassurance traditionnelle. Les pertes de l’industrie déclenchent des paiements de base sur les pertes globales pour l’industrie de l’assurance et emploient un modélisateur tiers pour fournir une estimation indépendante de ces pertes couvertes. Enfin, les déclencheurs paramétriques basent les paiements sur la force mesurée de la catastrophe couverte — comme la magnitude d’un tremblement de terre ou la vitesse du vent et la pression barométrique d’un ouragan.

Les compagnies d’assurance constituent le groupe le plus important d’émetteurs d’obligations CAT, représentant 60 % de toutes les émissions d’obligations CAT (en dollars) sur la période 1997-2017 (voir la figure 3). Les déclencheurs les plus couramment utilisés pour les obligations CAT émises par les assureurs sont les déclencheurs d’indemnisation. Les compagnies d’assurance utilisent des obligations CAT pour réduire le risque qu’elles détiennent sur un ensemble spécifique de polices qu’elles souscrivent. L’utilisation d’un déclencheur d’indemnisation garantit que l’obligation CAT sera remboursée lorsque les pertes réelles de la compagnie d’assurance atteindront le point de fixation de l’obligation, ce qui donne à l’assureur une plus grande précision dans sa stratégie de gestion des risques par rapport à d’autres types de déclencheurs. Cependant, comme les pertes réelles doivent être observées et vérifiées avant que le cautionnement puisse être déclenché, un cautionnement avec un déclencheur d’indemnisation prend souvent plus de temps à payer. En moyenne, les obligations CAT avec des déclencheurs d’indemnisation mettent deux à trois ans à être payées à la suite d’une perte déclenchante, contre trois mois pour les obligations CAT avec des déclencheurs de perte sectorielle ou paramétriques.15

Catastrophe mondiale – émission d’obligations, par émetteur et par type de déclenchement, 1997-2017

|

Type de déclencheur |

||||||

| Type d’émetteur | Indemnité | Perte de l’industrie | Paramétrique | Déclencheurs multiples | Inconnu | Part de l’émission totale |

|

Compagnie d’assurance |

60 | |||||

|

Réassureur |

25 | |||||

|

Fonds d’État |

15 | |||||

|

Tous |

49 | 33 | 14 | 4 | 1 | 100 |

Source: Calculs de l’auteur basés sur les données du répertoire Artemis deal.

Les réassureurs constituent le deuxième groupe d’émetteurs d’obligations CAT en importance. En général, les réassureurs n’émettent pas de polices d’assurance; ils assument plutôt le risque de polices souscrites par d’autres institutions. Par conséquent, en cas de catastrophe, ils doivent attendre que les souscripteurs initiaux déterminent leurs pertes avant de pouvoir quantifier leurs propres pertes, ce qui peut retarder les paiements. De plus, étant donné que les portefeuilles de risques des réassureurs sont basés sur un large échantillon du secteur de l’assurance, leur expérience en matière de pertes a tendance à être plus corrélée à celle du secteur que celle d’un assureur principal particulier. Compte tenu de ces facteurs, les réassureurs s’appuient principalement sur les pertes sectorielles et les déclencheurs paramétriques, qui peuvent être évalués plus rapidement que les déclencheurs d’indemnisation et ne se fondent pas sur les estimations de pertes de chaque assureur.

Les fonds d’État en cas de catastrophe constituent l’autre groupe d’émetteurs d’obligations CAT. Les deux plus importants fonds d’État américains pour les catastrophes sont la California Earthquake Authority (CEA) et le Florida Hurricane Catastrophe Fund (FHCF). Ces deux entités publiques contribuent à faire en sorte qu’un marché opérationnel de l’assurance catastrophe reste en place pour leurs résidents de l’État.

Le CEA et le FHCF ont été créés en réponse à des catastrophes naturelles sans précédent en Californie et en Floride, respectivement: En 1994, le tremblement de terre de Northridge a causé des pertes assurées de 12,5 milliards de dollars, soit nettement plus que toutes les primes d’assurance sismique collectées en Californie au cours des 80 années précédentes; et en 1992, l’ouragan Andrew a décimé la Floride et ses marchés d’assurance. Avant le tremblement de terre de Northridge et l’ouragan Andrew, les assureurs privés des deux États étaient tenus par la loi de couvrir les pertes résultant de telles catastrophes afin d’émettre toute forme d’assurance de biens. Ces exigences ont conduit de nombreux assureurs privés à réduire leur couverture ou à se retirer entièrement de l’État en raison du risque accru perçu et de l’absence de compensation adéquate.16

Afin de ramener les assureurs privés dans leurs États, le CEA et la FHCF ont commencé à prendre en charge les risques de catastrophe précédemment supportés par les assureurs privés. L’ACE a commencé à offrir des polices d’assurance contre les tremblements de terre directement aux propriétaires et a supprimé l’obligation pour les assureurs privés de le faire. La FHCF a mis en place une facilité de réassurance pour rembourser aux assureurs privés les pertes catastrophiques dues aux ouragans (voir note 16). Mais en prenant en charge les risques d’assurance catastrophe de plusieurs assureurs privés, ces fonds publics ont accumulé des portefeuilles d’assurance chargés de risques de queue liés aux catastrophes.17 Pour réduire leur exposition au risque, les fonds publics ont commencé à utiliser des obligations CAT. Comme les assureurs primaires, les fonds d’État américains utilisent des déclencheurs d’indemnisation pour s’assurer que la couverture des risques qu’ils reçoivent des obligations CAT correspond aux pertes de leurs portefeuilles. Cette stratégie de gestion des risques protège la solvabilité à long terme des fonds publics en s’assurant qu’ils disposent de ressources suffisantes pour payer les sinistres suite à une catastrophe coûteuse.

Les fonds publics en dehors des États-Unis, tels que FONDEN au Mexique, utilisent les obligations CAT différemment de leurs homologues américains. Leur objectif n’est pas d’assurer le fonctionnement du marché de l’assurance, mais de fournir des fonds immédiats pour la reprise après sinistre suite à un événement catastrophique. Dans les pays en développement en dehors de l’Amérique du Nord et de l’Europe, l’assurance privée a couvert moins de 11% des pertes dues aux catastrophes naturelles depuis 1980 (contre 44% en Amérique du Nord et 29% en Europe), laissant les gouvernements et leurs citoyens assumer les coûts de la reconstruction.18 En utilisant des obligations CAT avec des déclencheurs paramétriques, les gouvernements peuvent établir un accès pluriannuel à une protection d’assurance et accéder rapidement aux fonds en cas de catastrophe lorsque leurs obligations CAT sont déclenchées. Les déclencheurs paramétriques peuvent être déterminés rapidement, et ils n’exigent pas que les pays possèdent l’expertise technique et l’infrastructure nécessaires pour mesurer les pertes dues aux catastrophes naturelles. Par exemple, la Facilité d’assurance contre les risques de catastrophe dans les Caraïbes (CCRIF) — développée avec l’aide de la Banque mondiale — a utilisé des obligations CAT avec des déclencheurs paramétriques pour aider les États membres. Après que l’ouragan Matthew a frappé les Caraïbes à l’automne 2016, le CCRIF a versé un peu plus de 20 millions de dollars à Haïti et près de 1 million de dollars à la Barbade dans les 14 jours suivant l’événement déclencheur.19

Le marché obligataire CAT aujourd’hui et demain

Au premier semestre 2018, le marché obligataire CAT a connu une forte croissance même après la pire période pour les investisseurs obligataires CAT en 20 ans d’histoire du marché. En raison principalement des pertes causées par les ouragans Irma, Harvey et Maria, 19 tranches distinctes d’obligations CAT ont été déclenchées au troisième trimestre de 2017, laissant jusqu’à 1,4 milliard de dollars d’émissions en circulation vulnérables aux pertes (le montant réel des pertes n’est pas encore connu étant donné que de nombreuses réclamations d’assurance doivent encore être résolues). Malgré le niveau historique des pertes à la fin de 2017, les nouvelles émissions d’obligations CAT au premier semestre de 2018 ont atteint 9,4 milliards de dollars, rivalisant avec le démarrage record de 2017.20 Actuellement, le secteur de l’assurance s’efforce d’améliorer la modélisation des obligations CAT pour couvrir de nouveaux types de risques, tels que les risques de cyberattaque et de terrorisme. Il semble donc que l’utilisation des obligations CAT continuera de se développer, offrant aux émetteurs de nouvelles voies pour transférer une variété de risques.

1 Andrew a causé des dommages d’une valeur de 27 milliards de dollars en dollars de 1992 (ou 49,4 milliards de dollars en dollars de 2018). Plus de détails sont disponibles en ligne. La valeur assurée de 15 $.5 milliards proviennent d’un rapport de l’Insurance Information Institute.

2 Les détails proviennent du rapport de l’Insurance Information Institute à la note 1.

3 réassureurs fournissent des polices d’assurance aux assureurs. Plus d’informations sur la réassurance sont disponibles en ligne.

4 Les détails sur les échelles de magnitude et d’intensité des tremblements de terre sont disponibles en ligne.

5 Détails sur la Mariah Re Ltd. deal, y compris le taux de coupon, proviennent des données de base de sécurité Bloomberg.

6 Données du Département américain du Commerce, National Oceanic and Atmospheric Administration (NOAA).

7 Disponible en ligne.

8 Disponible en ligne.

9 Voir, par exemple, cet article de Reuters de 2009.

10 Voir, par exemple, le présent communiqué de presse d’Aon de 2016.

11 Sauf indication contraire, les informations numériques (certaines basées sur les calculs de l’auteur) de cette section proviennent du répertoire Artemis deal, disponible en ligne.

12 Disponible en ligne.

13 Disponible en ligne.

14 Disponible en ligne.

15 Calculs de l’auteur basés sur les données du répertoire Artemis deal.

16 Les détails sur l’impact du tremblement de terre de Northridge sur le marché de l’assurance catastrophe en Californie sont tirés de cet article d’AIR Worldwide. Des détails sur l’impact de l’ouragan Andrew sur le marché de l’assurance catastrophe en Floride sont disponibles en ligne.

17 Les risques de queue sont des événements qui ont une faible probabilité de se produire, mais qui peuvent imposer des coûts énormes lorsqu’ils se produisent.

18 Calculs de l’auteur basés sur des données de Munich Re NatCatSERVICE.

19 Les détails sur les paiements du FCRIC à la suite de l’ouragan Matthew sont disponibles en ligne.

20 Calculs de l’auteur basés sur les données du répertoire Artemis deal.