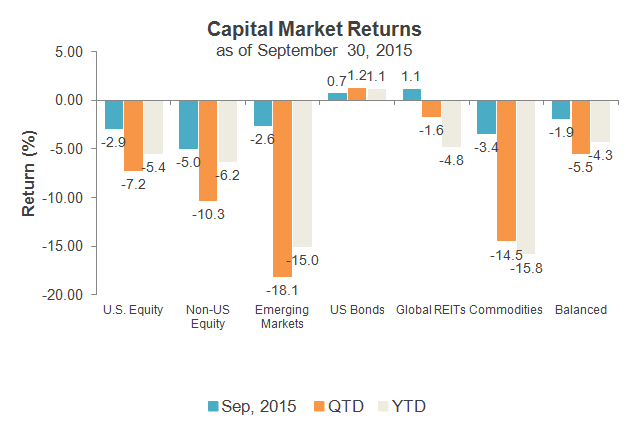

Au 30 septembre 2015. Sources: Actions américaines : Indice Russell 3000®; Actions non américaines : Indice Russell Développé ex-U.S. Large Cap; Marchés émergents: Indice Russell Emerging Markets; Obligations américaines: Indice Barclays U.S. Aggregate Bond; FPI Mondiales: Indice FTSE EPRA/ NAREIT Developed Real Estate; Matières premières: Indice Bloomberg Commodity Rendement total; Portefeuille équilibré hypothétique: 30% Actions américaines, 20% Actions Non américaines, 5% EM, 35% Obligations, 5% FPI, 5% Marchandises. Les indices ne sont pas gérés et ne peuvent pas être investis directement. Les rendements représentent les performances passées, ne sont pas une garantie de performances futures et ne sont pas indicatifs d’un investissement spécifique.

Au 30 septembre 2015. Sources: Actions américaines : Indice Russell 3000®; Actions non américaines : Indice Russell Développé ex-U.S. Large Cap; Marchés émergents: Indice Russell Emerging Markets; Obligations américaines: Indice Barclays U.S. Aggregate Bond; FPI Mondiales: Indice FTSE EPRA/ NAREIT Developed Real Estate; Matières premières: Indice Bloomberg Commodity Rendement total; Portefeuille équilibré hypothétique: 30% Actions américaines, 20% Actions Non américaines, 5% EM, 35% Obligations, 5% FPI, 5% Marchandises. Les indices ne sont pas gérés et ne peuvent pas être investis directement. Les rendements représentent les performances passées, ne sont pas une garantie de performances futures et ne sont pas indicatifs d’un investissement spécifique.

CIO3: Points clés sur les thèmes du Marché mondial

Voici les trois principaux thèmes du marché affectant le positionnement et la performance le mois dernier de certains de nos experts, y compris nos DSI (Chief Investment Officer) chez Russell Investments. Toutes les données sont au 30 septembre 2015 — pour plus d’informations, veuillez consulter la section divulgations.Erik Ristuben1. Une volatilité mondiale moins certaine a augmenté au 3e trimestre, alors que les inquiétudes en Chine et dans les marchés émergents se sont répercutées sur les marchés mondiaux. La Réserve fédérale américaine (« la Fed ») a reporté sa décision de décollage lors de la réunion de septembre, laissant une certaine incertitude résiduelle aux investisseurs.2. L’activité économique des économies avancées sur les marchés développés a bien résisté face à la volatilité des marchés. Les consommateurs américains et européens continuent de profiter de la faiblesse des prix de l’énergie et de la santé des fondamentaux intérieurs.3. Les taux d’intérêt mondiaux ont fait baisser les rendements obligataires étrangers aux États-Unis., l’Europe et le Japon ont tous baissé au 3e trimestre, les investisseurs se tournant vers des investissements plus sûrs. Cependant, nous nous attendons à ce que les taux augmentent, car l’amélioration de l’économie américaine devrait entraîner une hausse de la Fed en décembre.

ACTIONS

James Barber1. Les valeurs défensives ont livré des préoccupations mondiales sur la croissance et une fuite vers la sécurité, les valeurs défensives ont mené la dynamique avec une marge significative pour le T3. Les stocks de valeur ont également accusé un retard significatif compte tenu de leur composition plus risquée et de leur exposition aux matières premières. Les petites capitalisations ont légèrement sous-performé les grandes capitalisations, car la liquidité et l’appétit pour le risque ont eu un impact sur les rendements.2. Impact continu de la faiblesse de la Chineles marchés financiers mondiaux ont été touchés par les inquiétudes concernant la croissance économique chinoise. Les actions des marchés émergents et certaines actions régionales (en particulier Hong Kong, l’Australie et le Canada) ont le plus souffert.3.La dispersion sectorielle augmente avec les grands thèmes du marché, les secteurs de l’énergie et des matériaux ont été vendus de manière significative. Les prix des matières premières, l’effet de levier et la surcapacité exercent une pression continue sur les stocks d’énergie et de matériaux. Les actions de consommation de base ont le mieux résisté compte tenu de leur profil plus défensif.

TITRES À REVENU FIXE

Gerard Fitzpatrick1. La Fed attend à nouveau U.S. Treasuries, les obligations d’État du G7 se sont redressées après l’annonce de la Fed en septembre. Principalement, les parties à moyen et à long terme de la courbe des taux ont mené le rallye.2. L’impact continu de la faiblesse de la Chineles spreads mondiaux à haut rendement et sur les marchés émergents se sont le plus élargis par rapport aux autres secteurs en raison de la volatilité des prix des produits de base et de la baisse des prix de l’énergie. Ces préoccupations en matière de crédit étaient liées aux inquiétudes concernant les perspectives de croissance de la Chine et l’impact du krach boursier chinois.3. Le dollar Dominaitle dollar américain était plus fort par rapport à la plupart des autres grandes devises. Cela est dû à la position plus belliciste de la Fed par rapport à d’autres banques centrales mondiales moins isolées des impacts négatifs d’un ralentissement chinois.

ALTERNATIVES

Vic Leverett1. Les ventes de produits de base ont globalement chuté au 3e trimestre (-14,5%). Cette situation s’explique par l’affaiblissement des perspectives pour la Chine et d’autres marchés émergents ainsi que par un environnement plus doux pour la plupart des actifs à risque. Après un rebond au 2e trimestre, le pétrole a glissé de 27,4% alors que le surplomb de l’offre se poursuivait. Cette baisse a contribué à la baisse du secteur des pipelines d’infrastructure d’un montant similaire pour se retrouver le plus en retard de l’indice de référence. Les matières premières ont eu un impact sur les spreads à haut rendement et ont nui aux fonds spéculatifs de crédit biaisés à long terme. Cependant, les gestionnaires de trading tactiques systématiques ont bénéficié de leur positionnement sur les matières premières biaisé à court terme.2. Volatilité accrue des actions mondiales Les taux ont légèrement diminué (-1,6 %), mais ont nettement dépassé les valeurs mondiales (-11 %). Les turbulences sur les marchés chinois et émergents en août ont entraîné une grande dispersion (environ plus de 20 %) des rendements des FPI régionales. Les inversions sur les actions mondiales ont créé un environnement de négociation difficile pour les stratégies des fonds spéculatifs d’actions à base fondamentale. Cependant, certaines expositions factorielles (p. ex. momentum) a contribué à stimuler la performance de certains fonds spéculatifs quantitatifs basés sur des actions.3. La Fed attend à nouveaula décision de septembre de ne pas relever les taux a provoqué des fluctuations intra-mensuelles et une volatilité accrue sur plusieurs classes d’actifs. Cela a affecté les positions de taux d’intérêt et de change des fonds spéculatifs macro discrétionnaires, bien que modestes par rapport aux pertes sur actions. La baisse des taux du Trésor américain à 10 ans a aidé les sociétés de placement immobilier américaines avec des contrats de location à court terme et les services publics d’électricité dans le rallye des infrastructures cotées au 3e trimestre. Ces secteurs figuraient parmi les plus solides de l’indice de référence.

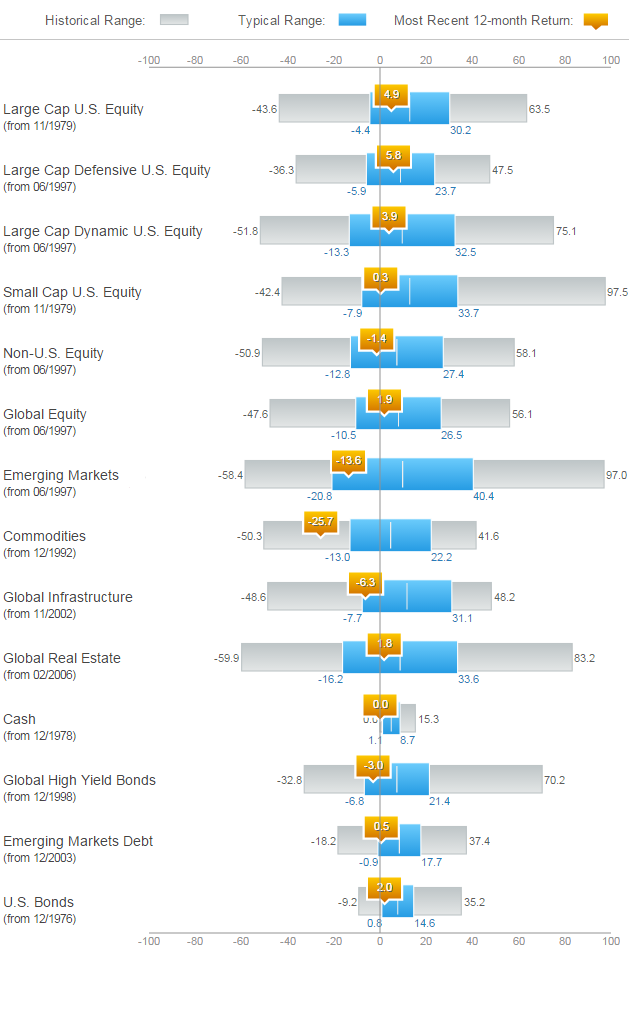

Tableau de bord des classes d’actifs – septembre 2015

La lecture de septembre du Tableau de bord des classes d’actifs continue d’afficher des rendements à 12 mois pour la plupart des classes d’actifs dans la » Fourchette typique » des rendements historiques, bien que beaucoup se situent vers le bas de cette fourchette en raison d’un mois de septembre et du troisième trimestre négatifs de 2015.Les espèces, les matières premières et les infrastructures mondiales sont les valeurs aberrantes les plus importantes et les trois sont maintenant au-delà de leur fourchette historique typique. Pendant ce temps, toutes les classes d’actifs sont inférieures à la médiane de leurs rendements historiques (indiquée par une ligne grise au centre d’une barre bleue). Au cours de la dernière période de 12 mois, les obligations américaines ont le rendement absolu le plus élevé, à 2,9%.

Actions américaines à grande capitalisation : Indice Russell 1000®, Actions américaines défensives à grande capitalisation : Indice Russell 1000 Defensive, Actions américaines dynamiques à grande capitalisation : Indice Russell 1000 Dynamic, Actions américaines à petite capitalisation : Indice Russell 2000, Actions Non américaines : Russell Developed ex-U.S. Large Cap Index, Actions mondiales : Russell Developed Large Cap Index, Marchés émergents : Indice Russell Emerging Markets, Matières premières : Dow Jones -UBS Commodity Indice de rendement total, Infrastructure mondiale: S &P Indice Mondial des Infrastructures, Immobilier mondial: Indice Développé FTSE EPRA / NAREIT, Trésorerie: Indice des Bons du Trésor Américain à 3 Mois Citigroup, Obligations Mondiales à haut rendement: Bank of America Merrill Lynch (BofAML) Indice Mondial à Haut Rendement, Dette des marchés émergents: Indice Obligataire des Marchés Émergents JP Morgan Plus, Obligations américaines: Indice Obligataire Agrégat Américain Barclays.Comment puis-je lire ce tableau ?Ce tableau de bord est conçu comme un outil permettant de définir le contexte et la perspective lors de l’évaluation de l’état actuel d’un échantillon de classes d’actifs.Les fourchettes de rendements sur 12 mois pour chaque catégorie d’actifs sont calculées à partir des rendements mensuels sous-jacents de l’indice. La date de création indiquée correspond au premier mois complet de l’historique d’un indice disponible pour le calcul du tableau de bord.Voici comment lire le graphique sur cette page: POUR CHAQUE INDICATEUR, LA BARRE HORIZONTALE MONTRE QUATRE CHOSES.Une BARRE GRISE montre la gamme complète des rendements historiques glissants sur 12 mois pour un échantillon de classes d’actifs. UNE BANDE DE COULEUR BLEUE représente la plage typique (un écart-type par rapport à la moyenne, c’est-à-dire 68 % des observations historiques) de rendements glissants sur 12 mois pour ces classes d’actifs. Un MARQUEUR ORANGE représente le rendement sur 12 mois le plus récent des classes d’actifs. Une LIGNE BLANCHE dans la barre bleue représente la moyenne des observations historiques.

Le résultat net

La volatilité est revenue sur les marchés des capitaux et les actifs à risque ont été sanctionnés en septembre en raison de l’incertitude concernant le décollage de la Fed américaine et des preuves d’une nouvelle faiblesse de l’économie chinoise. Le troisième trimestre, y compris le mois de septembre, a été un bon rappel pour les clients du rôle vital que les obligations continuent de jouer dans l’ensemble des portefeuilles alloués à l’actif.