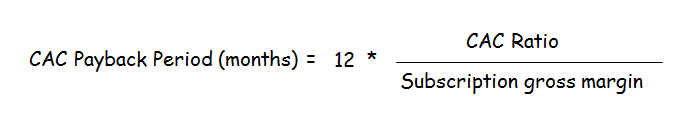

den mest misforståede Saas-metric (SaaS) – metric, jeg er stødt på, er CAC-tilbagebetalingsperioden (CPP), en sammensat metric, der generelt defineres som månederne med bidragsmargen til at betale omkostningerne ved at erhverve en kunde tilbage. Bessemer definerer CPP som:

jeg skændes med nogle af Bessemerismerne i definitionen. For eksempel (1) de fleste enterprise SaaS – virksomheder skal bruge årlige tilbagevendende indtægter (ARR), ikke månedlige tilbagevendende indtægter (MRR), fordi de fleste virksomhedsvirksomheder laver årlige, Ikke månedlige kontrakter, (2) det “forpligtede” MRR-koncept er en overreach, fordi det inkluderer “forventet” churn, som stort set er umulig at måle og ofte ukendt, og (3) Jeg ved ikke, hvorfor de bruger den foregående periode for både S&m omkostninger og nye ARR-næsten alle andre bruger forudgående periode s&M divideret med den aktuelle periode arr i kundeopkøbsomkostninger (cac) beregninger på den teori, der varer kvartals S&M genererede dette kvartals nye ARR.

Skift til ARR-nomenklatur, og med en hurtig svag matematisk hånd til forenkling definerer jeg Cac-tilbagebetalingsperioden (CPP) som følger:

lad os køre nogle tal.

- hvis din virksomhed har et CAC-forhold på 1,5 og abonnementsgevinster på 75%, så er din CPP = 24 måneder.

- hvis din virksomhed har et CAC-forhold på 1,2 og abonnementsgevinster på 80%, så er din CPP = 18 måneder.

- hvis din virksomhed har et CAC-forhold på 0.8 og abonnement brutto marginer på 80%, så din CPP = 12 måneder.

alt virker ret simpelt, ikke? Ikke så hurtigt. Der er to ting, der konstant forvirrer folk, når man ser på CAC Payback Period (CPP).

- de glemmer tilbagebetalingsmålinger er risikomålinger, ikke returmålinger

- de fortolker ikke korrekt virkningen af årlige eller flerårige kontrakter

Tilbagebetalingsmålinger er for risiko, ikke afkast

hurtigt, grundlæggende MBA-spørgsmål: du har to projekter, begge kræver en investering på 100 enheder, og du har kun 100 enheder at investere. Hvilken vælger du?

- Projekt A: som har en tilbagebetalingsperiode på 12 måneder

- Projekt B: som har en tilbagebetalingsperiode på 6 måneder

hurtig, hvilken vælger du? Projekt B. Duh. Men vent-nu fortæller jeg dig dette:

- Projekt A har en nutidsværdi (NPV) på 500 enheder

- Projekt B har en NPV på 110 enheder

nå, føler du dig ikke fjollet til at vælge Projekt B?

Payback handler om, hvor længe dine penge er forpligtet (så de ikke kan bruges til andre projekter) og i fare (hvilket betyder, at du måske ikke får dem tilbage). Payback fortæller dig ikke noget om retur. I kapitalbudgettering fortæller NPV dig om afkast. I en SaaS-virksomhed fortæller customer lifetime value (LTV) dig om returnering.

der er situationer, hvor det giver meget mening at se på CPP. For eksempel, hvis du kører en månedlig SaaS-tjeneste med en høj churn-sats, skal du se nøje på, hvor længe du sætter dine penge i fare, fordi der er en meget reel chance for, at du ikke vil genvinde din CAC-investering, endsige få noget afkast på det. Overvej en månedlig SaaS selskab med en $3500 kunde erhvervelse omkostninger, abonnement bruttomargin på 70%, et månedligt gebyr på $150, og 3% månedlig churn. Jeg vil beregne nøgletal og undersøge CAC opsving af en 100 kunde kohorte.

mens CPP-formlen udsender en lang 33.3 måneders Cac-tilbagebetalingsperiode, er virkeligheden langt, langt værre. Et problem med CPP — formlen er, at den ikke indgår i churn, og hvor udsat en kohorte er for den-jo flere chancer kunder har for ikke at forny sig i tilbagebetalingsperioden, jo mere skal du overveje muligheden for ikke-fornyelse i din matematik . I dette eksempel, når du korrekt tegner sig for churn, har du stadig $6 værd af CAC at komme sig efter 30 år! Du får bogstaveligt talt aldrig din CAC tilbage.

sæbeboks: dette er et andet tilfælde, hvor brug af en model er uendeligt at foretrække frem for back-of-the-envelope (BOTE) analyse ved hjælp af SaaS-målinger. Hvis du vil forstå økonomien i et SaaS-firma, skal du opbygge en driverbaseret model og variere driverne. I dette tilfælde og mange andre fejler BOTE-analysen på grund af subtil kompleksitet, mens en velbygget model altid vil producere korrekte svar, selvom de er kontraintuitive.

sådanne tilfælde til side er det virkelige problem med at være for fokuseret på CAC-tilbagebetalingsperioden, at CPP er en risikometrik, der ikke fortæller dig noget om afkast. Virksomheder er i forretning for at få afkast, ikke blot for at minimere risikoen, så for at analysere en SaaS-forretning korrekt skal vi se på begge.

virkningen af årlige og flerårige forudbetalte kontrakter på CAC-tilbagebetalingsperiode

CPP-formlen udsender en tilbagebetalingsperiode i måneder, men de fleste enterprise SaaS-virksomheder kører i dag på en årlig rytme. På trods af priser, der undertiden stadig er angivet pr.bruger, pr. måned, indså SaaS-virksomheder for mange år siden, at virksomhedskunder foretrak årlige kontrakter og faktisk ikke kunne lide månedlig fakturering. Ligesom MRR er lidt af en relikvie fra de gamle SaaS-dage, så er en CAC-tilbagebetalingsperiode angivet i måneder.

i en hundrede procent årlig forudbetalt kontraktverden skal CPP-formlen output i multipla på 12 og afrundes for alle værdier større end 12. For eksempel, hvis en virksomheds Cac-tilbagebetalingsperiode er teoretisk 13 måneder, er det i virkeligheden 24 måneder, fordi den resterende 1/13 af omkostningerne ikke opkræves før kundens anden betaling ved måned 24. (Og det er kun hvis kunden vælger at forny — se ovenfor diskussion af churn.)

i en årlig forudbetalt verden, hvis din Cac-tilbagebetalingsperiode er mindre end eller lig med 12 måneder, skal den afrundes til en dag, fordi du fakturerer hele året foran og på en gang. Selvom formlen siger, at CPP er teoretisk 12,0 måneder, er dine CAC-investeringspenge i en årlig forudbetalt verden i fare for kun en dag.

så vent et øjeblik. Hvad er den faktiske Cac-tilbagebetalingsperiode i dette tilfælde? 12,0 måneder eller 1 dag? Det er 1 dag.

enhver, der argumenterer for 12,0 måneder, glemmer metrikkens punkt. Tilbagebetalingsperioder er risikomålinger og måles efter den tid, det tager at få din investering tilbage . Hvis du vil se på S&m effektivitet, skal du se på CAC-forholdet. Hvis du vil vide om effektiviteten ved at køre SaaS-tjenesten, skal du se på abonnementets bruttomarginer. Hvis du vil tale om levetidsværdi, så kig på LTV/CAC. Cac tilbagebetalingsperiode er en risikometrik, der måler, hvor længe din CAC-investering er “på bordet”, før du bliver betalt tilbage. I dette tilfælde er de 12 måneder, der genereres af standardformlen, forkert, fordi formlen går glip af forudbetalingen, og det korrekte svar er 1 dag.

mange meget smarte mennesker sidder fast her. De siger, ” ja, jo da, det er 1 dag – men virkelig, det er det ikke. Det er 12 måneder.” Ingen. Det er 1 dag.

hvis du vil se på noget andet end payback, skal du vælge en anden metric. Men CPP er 1 dag. Du spurgte, Hvor lang tid det tager for virksomheden at inddrive de penge, det bruger på at erhverve en kunde. For CPP ‘ er mindre end eller lig med 12 i en hundrede procent årlig forudbetalt verden er svaret en dag.

det bliver sværere. Forestil dig et firma, der sælger i en klæbrig kategori (f.eks. hvor typiske levetider kan være 10 år) og dermed er et køb med høj overvejelse, hvor potentielle kunder foretager dybe evalueringer, inden de træffer en beslutning (f. eks. Som et resultat af alt det hjemmearbejde er kunderne glade for at underskrive lange kontrakter, og virksomheden udfører således kun 3-årige forudbetalte kontrakter. Lad os nu se på CAC tilbagebetalingstid. Tilpasning af vores regler ovenfor, ethvert output fra formlen større end 36 måneder skal afrundes i multipla af 36 måneder og, tilsvarende, enhver produktion mindre end eller lig med 36 måneder skal afrundes ned til 1 dag.

så går det igen. Sig CAC Payback periode formel output 33 måneder. Er den rigtige CPP 33 måneder eller 1 dag? Samme argument. Det er 1 dag. Men formlen udsender 33 måneder. Ja, men CAC-gendannelsestiden er 1 dag. Hvis du vil se på noget andet, skal du vælge en anden metrisk.

det bliver endnu sværere. Forestil dig nu et firma, der laver halv 1-årige tilbud og halv 3-årige tilbud (på ARR-vægtet basis). Lad os antage, at det har et CAC-forhold på 1.5, 75% abonnement brutto marginer, og dermed en nominel Cac tilbagebetalingstid på 24 måneder. Lad os se, hvad der virkelig sker ved hjælp af en model:

ved hjælp af denne model kan du se, at den faktiske Cac-tilbagebetalingsperiode er 1 dag. Hvorfor? Vi er nødt til at få $1,5 millioner i CAC. På dag 1 fakturerer vi $2,0 M, hvilket resulterer i $1,5 M i bidragsmargen og efterlader således $0 i CAC, der skal inddrives.

selvom jeg endnu ikke har udtænkt generelle afrundingsregler for denne situation, demonstrerer modellen igen nøglepunktet – at blandingen af 1-årig og 3-årig betalingsstruktur forvirrer CPP-formlen, hvilket resulterer i en nominel CPP på 24 måneder, når det i virkeligheden igen er 1 dag. Hvis du vil foretage afrundingsregler, pas på fristelsen til at behandle den gennemsnitlige kontraktvarighed (ACD) som et afrundingsmultipel, fordi det er forkert — mens ACD er 2 år i ovenstående eksempel, betaler ikke en enkelt kunde dig med to års intervaller: halvdelen betaler dig hvert år, mens halvdelen betaler dig hver tredje. Denne kompleksitet kombineret med den virkelighed, at blandingen er temmelig usandsynligt at være 50/50, antyder, at det bare er nemmere at bruge en model end at udtænke en generaliseret afrundingsformel.

men trækker op igen, lad os sørge for, at vi kører nøglepunktet hjem. Cac-tilbagebetalingsperioden er den mest misforståede SaaS – metric, fordi folk glemmer, at tilbagebetalingsmetrics handler om risiko, ikke vende tilbage, og fordi de grundlæggende formler – som dem for mange SaaS-metrics-antager en månedlig model, der simpelthen ikke gælder i dagens Saas-verden i virksomheden, og undlader at håndtere almindelige sager som årlige eller flerårige forudbetalte kontrakter.

# # #

noter

dette er en enorm udeladelse for en metrisk, der blev defineret i form af MRR, og som således antager en månedlig forretningsmodel. Som eksemplet viser, udsender formlen (som ikke tager højde for churn) en CAC-tilbagebetaling på 33 måneder, men i virkeligheden er det aldrig. Helt en forskel!

hvis jeg ville være endnu strengere, vil jeg hævde, at du ikke bør medtage abonnementets bruttomargin i beregningen af CAC-tilbagebetalingsperioden. Hvis dit CAC-forhold er 1,0, og du foretager årlige forudbetalte kontrakter, får du straks 100% af din CAC-investering på dag 1. Ja, en ny kunde kommer med et fremtidigt ansvar vedhæftet (du skal bære omkostningerne ved at køre tjenesten for dem i et år), men hvis du kigger på en payback metric, der ikke burde have noget. Du fik dine penge tilbage. Ja, fremadrettet skal du bruge omkring 30% (et typisk abonnementscogs-tal) af disse penge i løbet af det næste år for at betale for driften af tjenesten, men du fik dine penge tilbage på en dag. Payback er 1 dag, ikke 1/0.7 = 17 måneder som formlen beregner.